DWS Investment GmbH – Jahresbericht 01.06.2021 bis 31.05.2022 Oppenheim Dynamic Europe Balance DE000A0EAWB2

DWS Investment GmbH

Frankfurt am Main

Jahresbericht 01.06.2021 bis 31.05.2022

Dynamic Global Balance

ISIN Nr.: DE000A0EAWB2

(vormals: Dynamic Europe Balance)

Anlageziel und Anlageergebnis im Berichtszeitraum

Ziel der Anlagepolitik ist die Erwirtschaftung eines möglichst hohen Wertzuwachses. Um dies zu erreichen, werden mindestens 51% des Fondsvermögens weltweit in Aktien und verzinslichen Wertpapieren, Aktien-, Renten- und Geldmarktfonds sowie in Investmentfonds, die die Wertentwicklung eines Index abbilden, investiert. Die Allokation von Aktien und Renten wird regelmäßig unter Verwendung einer regelgebunden dynamischen Asset Allocation-Strategie angepasst. Die Gewichtung der Anlagekategorien Aktien und Renten kann dabei jeweils bis zu 100% des Fondsvermögens betragen.

Das Anlageumfeld war im Berichtszeitraum unter anderem von immer noch sehr niedrigen Zinsen in den Industrieländern, hoher Verschuldung weltweit, der Unsicherheit hinsichtlich der Geldpolitik der Zentralbanken sowie der COVID-19-Pan-demie geprägt. Vor diesem Hintergrund verzeichnete der Fonds im Geschäftsjahr bis Ende Mai 2022 eine Wertminderung von 1,3% je Anteil (nach BVI-Methode; in Euro).

Anlagepolitik im Berichtszeitraum

Ein wesentliches Risiko war nach Ansicht des Portfoliomanagements die Unsicherheit hinsichtlich des weiteren Verlaufs der Coronavirus-Pandemie, Mutationen des Virus, der Wirksamkeit von Impfstoffen und damit zusammenhängend der Auswirkungen auf die Weltwirtschaft und die Finanzmärkte. Als weitere wesentliche Risiken sah das Portfoliomanagement unter anderem das in den Industrieländern immer noch von Niedrigzinsen geprägte Anlageumfeld, die Unsicherheit über die weitere Entwicklung der Geldpolitik der Zentralbanken sowie den eskalierenden Konflikt zwischen Russland und der Ukraine an.

Die Entwicklung an den internationalen Kapitalmärkten stand in den ersten sieben Monaten des Berichtszeitraums insbesondere unter dem Eindruck der Coronavirus-Pandemie* und deren gesellschaftlichen sowie ökonomischen Folgen für die Weltgemeinschaft. Demgegenüber unterstützte die – angesichts der abgeschwächten Weltkonjunktur – extrem lockere Geldpolitik der Zentralbanken der Industrieländer die Kursentwicklung an den Finanzmärkten. Die Konjunkturaussichten hatten sich zunächst seit Jahresanfang 2021 verbessert, begünstigt durch die von der internationalen Staatengemeinschaft unternommenen Anstrengungen und Maßnahmenpakete mit dem Ziel, die wirtschaftlichen Auswirkungen der Coronakrise zu bewältigen, sowie durch die Zulassungen für COVID-19-Impfstoffe und die einsetzenden Impfkampagnen. Allerdings kam bei den Investoren in der Folgezeit zunehmend auch die Inflationsfrage auf, hervorgerufen u.a. durch die deutlich gestiegenen Preise an den Rohstoffmärkten, den Corona bedingten Konsum-Nachholbedarf sowie partielle Angebotsverknappung aufgrund von Lieferschwierigkeiten. Zudem dämpften die dynamische Ausbreitung des Coronavirus und dessen Mutanten sowie damit verbundene neue Beschränkungen die Konjunkturperspektiven. Seit dem ersten Quartal 2022 trübte vor allem die Eskalation des Russland/Ukraine-Konflikts spürbar die Stimmung bei den Investoren ein und belastete die Kapitalmarkentwicklung weltweit.

Zu Geschäftsjahresbeginn war der Mischfonds zu rd. 90% des Fondsvermögens (inkl. Finanzderivate) in Aktien investiert. Hinsichtlich der Branchenallokation war das Portefeuille breit aufgestellt, regional lag der Anlagefokus auf Europa. Die Aktienquote wurde im weiteren Verlauf sukzessive bis Jahresende 2021 auf ca. 100% angehoben, während diese zu Jahresbeginn 2022 im Rahmen der jährlichen Anpassung wieder 50% betrug. Seitdem wurden die Aktienengagements mit Blick auf die Kursrückschläge an den Aktienmärkten bis Ende Mai 2022 auf ca. 22% des Fondsvermögens sukzessive reduziert. Seit Anfang März 2022 erfolgte die Allokation innerhalb des Aktienportefeuilles mittels Engagements in Aktienindex-fonds (ETF’s) mit Fokus auf Europa, USA, Japan und den Schwellenländern.

Die internationalen Aktienbörsen zeichneten im Berichtszeitraum ein differenziertes Bild: Während die Aktienmärkte in den westlichen Industrieländern in den ersten sieben Monaten – begünstigt insbesondere durch die schnelle Erholung der Unternehmensgewinne – teils noch spürbare Kurszuwächse verbuchten, mussten diese in den ersten fünf Monaten des Jahres 2022 unter Schwankungen deutliche Kursrückschläge hinnehmen. Die Aktienmärkte der Emerging Markets entwickelten sich über den gesamten Berichtszeitraum schwach. Insbesondere der chinesische Aktienmarkt lag Ende Mai 2022 auf Jahressicht deutlich im Minus. Belastend auf die Entwicklung an den internationalen Aktienbörsen wirkten u.a. die Dynamik der Ausbreitung des Coronavirus und dessen Mutanten, die Regulierungsmaßnahmen der chinesischen Regierung, zuletzt insbesondere die eskalierende Russland/Ukraine-Krise. Hinzu kamen wieder aufgekommene Lieferengpässe, hervorgerufen durch härtere Sanktionen gegen Russland, aber auch zuletzt durch den Corona bedingten harten Lock-down in Shanghai.

Die Anleihequote wurde von Geschäftsjahresbeginn bis Ende des Jahres 2021 im Vergleich zur Aktienquote untergewichtet. Anfang des Jahres 2022 wurden die Rentenengagements entsprechend dem Fondskonzept auf die Hälfte des Fondsvolumens erhöht, in der Folgezeit bis Ende Mai 2022 angesichts der schwächeren Aktienkursentwicklung erhöht und gegenüber Aktien übergewichtet. Der Anlagefokus des Fonds war nach wie vor auf Anleihen aus Europa, vor allem aus dem Euroraum gerichtet. Hinsichtlich der Emittentenstruktur favorisierte das Portfoliomanagement Staatspapiere inklusive Titel staatsnaher Emittenten. Der Anteil an Kreditanleihen wurde infolge der Ausweitung der Risikoprämien sukzessive aufgebaut. Covered Bonds (gedeckte Schuldverschreibungen) rundeten das Portefeuille ab. Die Bonität der im Bestand gehaltenen Zinspapiere wies zum Ende der Berichtsperiode Investment-Grade-Status auf, d.h. ein Rating von BBB- und besser der führenden Rating-Agenturen.

Vor dem Hintergrund global hoher Verschuldung und sehr niedriger Zinsen kam es an den Anleihemärkten im Berichtsjahr bis Ende Mai 2022 unter Schwankungen zu Kursrückgängen bei einem spürbaren Anstieg der Anleiherenditen, aber auf immer noch historisch relativ niedrigen Renditeniveaus. Gleichwohl erreichten die Renditen von Staatsanleihen in vielen Ländern zuletzt teilweise Mehr-Jahres-Höchststände. Kerntreiber des Renditeanstiegs waren Erwartungen über die zukünftigen Inflationsraten, die in den letzten Wochen des Berichtszeitraums nach oben schnellten. Angesichts der deutlich gestiegenen Inflationsraten leitete die US-Notenbank (Fed) die Zinswende ein und erhöhte die US-Leitzinsen Mitte März und Anfang Mai 2022 um 0,75 Prozentpunkte auf eine Bandbreite von 0,50-1,00% p.a.

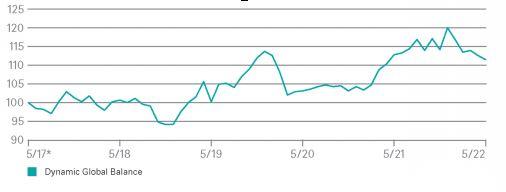

DYNAMIC GLOBAL BALANCE

Wertentwicklung auf 5-Jahres-Sicht

Angaben auf Euro-Basis

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.5.2022

DYNAMIC GLOBAL BALANCE

Wertentwicklung im Überblick

| ISIN | 1 Jahr | 3 Jahre | 5 Jahre |

| DE000A0EAWB2 | -1,3% | 11,2% | 11,3% |

Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.5.2022

Angaben auf Euro-Basis

Wesentliche Quellen des Veräußerungsergebnisses

Die wesentlichen Quellen des Veräußerungsergebnisses waren realisierte Gewinne durch den Verkauf von Aktien und im Rahmen von Futuregeschäften. Dem standen allerdings – wenn auch in merklich geringerem Umfang – realisierte Verluste durch den Verkauf von Anleihen und inländischen Investmentanteilen gegenüber.

Informationen zu ökologischen und/oder sozialen Merkmalen

Das Sondervermögen bewirbt ökologische und/oder soziale Merkmale im Sinne des Artikels 8(1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor).

Die Auswahl der Vermögensgegenstände erfolgt überwiegend im Einklang mit den beworbenen ökologischen und/oder sozialen Kriterien. Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen jedoch nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten im Sinne der Taxonomie-Verordnung.

Die Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8(1) gemäß Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor) sowie im Sinne des Artikels 6 gemäß Verordnung (EU) 2020/852 (Taxonomie Verordnung) können hinter der Vermögensaufstellung entnommen werden.

* Die Coronakrise (COVID-19) stellt(e) auch für die Wirtschaft weltweit eine bedeutende Herausforderung und somit ein wesentliches Ereignis im Berichtszeitraum dar. Unsicherheiten hinsichtlich der Auswirkungen von COVID-19 sind für das Verständnis des Jahresabschlusses von Bedeutung. Weitere Details hierzu können den Ausführungen im Abschnitt „Hinweise“ entnommen werden.

Jahresbericht

Vermögensübersicht zum 31.05.2022

| Bestand in EUR | %-Anteil am Fondsvermögen | |

| I. Vermögensgegenstände | ||

| 1. Anleihen (Emittenten): | ||

| Institute | 26 165 288,85 | 37,35 |

| Sonst. Finanzierungsinstitutionen | 10 660 564,75 | 15,22 |

| Zentralregierungen | 7 754 613,00 | 11,07 |

| Unternehmen | 5 850 515,70 | 8,35 |

| Sonstige öffentliche Stellen | 2 804 905,07 | 4,00 |

| Sonstige | 238 032,50 | 0,34 |

| Summe Anleihen: | 53 473 919,87 | 76,33 |

| 2. Investmentanteile | 15 431 991,11 | 22,03 |

| 3. Derivate | 516 626,04 | 0,74 |

| 4. Bankguthaben | 604 568,82 | 0,86 |

| 5. Sonstige Vermögensgegenstände | 128 052,45 | 0,18 |

| II. Verbindlichkeiten | ||

| 1. Sonstige Verbindlichkeiten | -97 949,26 | -0,13 |

| 2. Verbindlichkeiten aus Anteilscheingeschäften | -4 293,16 | -0,01 |

| III. Fondsvermögen | 70 052 915,87 | 100,00 |

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.05.2022

| Wertpapier- bezeichnung |

Stück bzw. Whg. in 1000 |

Bestand | Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

%-Anteil am Fonds- vermögen |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere |

53 473 919,87 | 76,33 | ||||||

| Verzinsliche Wertpapiere |

||||||||

| 2,5000 % A.N.Z. Banking Group 14/16.01.24 MTN PF (XS1014018045) |

EUR | 500 | 500 | % | 102,6410 | 513 205,00 | 0,73 | |

| 0,2500 % A.N.Z. Banking Group 22/17.03.25 PF (XS2456253082) |

EUR | 480 | 480 | % | 97,3990 | 467 515,20 | 0,67 | |

| 2,3750 % ABN AMRO Bank 22/01.06.2027 MTN (XS2487054004) |

EUR | 800 | 800 | % | 99,7670 | 798 136,00 | 1,14 | |

| 0,0000 % Acea 21/28.09.25 MTN (XS2292486771) |

EUR | 100 | % | 94,7020 | 94 702,00 | 0,14 | ||

| 0,8750 % Alfa Laval Treasury International 22/18.02.26 MTN (XS2444281260) |

EUR | 250 | 250 | % | 95,2130 | 238 032,50 | 0,34 | |

| 0,7500 % American Medical Systems Europe 22/08.03.25 (XS2454766473) |

EUR | 410 | 410 | % | 97,4720 | 399 635,20 | 0,57 | |

| 0,5000 % ANZ New Zealand (Intl) 19/17.01.24 MTN (XS1935204641) |

EUR | 500 | 500 | % | 99,3890 | 496 945,00 | 0,71 | |

| 0,0100 % Asahi Group Holdings 21/19.04.24 (XS2328980979) |

EUR | 150 | % | 97,4650 | 146 197,50 | 0,21 | ||

| 0,0000 % Austria 19/15.07.24 MTN (AT0000A28KX7) |

EUR | 1 000 | 1 000 | % | 99,1220 | 991 220,00 | 1,41 | |

| 0,7500 % Axa Home Loan 22/22.10.26 SFH (FR00140098T5) |

EUR | 200 | 200 | % | 97,2440 | 194 488,00 | 0,28 | |

| 1,0000 % Balder Finland 22/18.01.27 MTN (XS2432565005) |

EUR | 330 | 330 | % | 89,7690 | 296 237,70 | 0,42 | |

| 1,7500 % Banco Bilbao Vizcaya Argentaria 22/26.11.25 MTN (XS2485259241) |

EUR | 800 | 800 | % | 99,7240 | 797 792,00 | 1,14 | |

| 0,6250 % Banco de Sabadell 16/10.06.24 PF (ES0413860547) |

EUR | 500 | 500 | % | 99,0970 | 495 485,00 | 0,71 | |

| 1,0000 % Bank of Montreal 22/05.04.26 PF (XS2465609191) |

EUR | 480 | 480 | % | 98,6060 | 473 308,80 | 0,68 | |

| 0,1250 % Bank of Montreal 22/26.01.27 MTN PF (XS2430951744) |

EUR | 500 | 1 000 | 500 | % | 93,9540 | 469 770,00 | 0,67 |

| 0,4500 % Bank of Nova Scotia 22/16.03.26 (XS2457002538) |

EUR | 500 | 800 | 300 | % | 96,5290 | 482 645,00 | 0,69 |

| 0,0100 % Banque Fédérative Crédit Mu. 21/07.03.25 MTN (FR0014006XE5) |

EUR | 300 | 500 | 200 | % | 95,7630 | 287 289,00 | 0,41 |

| 0,0100 % Banque Fédérative Crédit Mu. 21/11.05.26 MTN (FR0014002S57) |

EUR | 400 | % | 92,6720 | 370 688,00 | 0,53 | ||

| 0,6250 % Banque Fédérative Crédit Mu. 22/19.11.27 MTN (FR0014007PV3) |

EUR | 400 | 700 | 300 | % | 90,7120 | 362 848,00 | 0,52 |

| 1,0000 % Banque Fédérative Crédit Mu. 22/23.05.25 MTN (FR0014009A50) |

EUR | 400 | 400 | % | 98,2790 | 393 116,00 | 0,56 | |

| 2,8850 % Barclays 22/31.01.2027 MTN (XS2487667276) |

EUR | 260 | 260 | % | 100,4670 | 261 214,20 | 0,37 | |

| 0,5000 % Belgium 17/22.10.24 S.83 (BE0000342510) |

EUR | 1 000 | 1 000 | % | 99,8240 | 998 240,00 | 1,42 | |

| 0,3750 % BNP Paribas Home Loan SFH 17/22.07.24 MTN PF (FR0013238797) |

EUR | 500 | 500 | % | 98,6460 | 493 230,00 | 0,70 | |

| 0,3750 % BPCE 22/02.02.26 MTN (FR0014007VF4) |

EUR | 500 | 500 | % | 94,6010 | 473 005,00 | 0,68 | |

| 2,6250 % Caixabank 14/21.03.24 PF (ES0440609248) |

EUR | 500 | 500 | % | 102,9520 | 514 760,00 | 0,73 | |

| 1,6250 % Caixabank 22/13.04.26 MTN (XS2468378059) |

EUR | 700 | 700 | % | 98,0750 | 686 525,00 | 0,98 | |

| 0,3750 % Canadian Imperial Bank of Com. 22/03.10.26 MTN (XS2454011839) |

EUR | 500 | 750 | 250 | % | 96,3550 | 481 775,00 | 0,69 |

| 0,0100 % Canadian Imperial Bank of Commerce 21/07.10.26 PF (XS2393661397) |

EUR | 500 | 500 | % | 94,0280 | 470 140,00 | 0,67 | |

| 1,0000 % Crédit Agricole S 22/18.09.25 MTN (FR00140098S7) |

EUR | 300 | 500 | 200 | % | 97,9580 | 293 874,00 | 0,42 |

| 2,1250 % Credit Suisse (London Branch) 22/31.05.24 MTN (XS2480543102) |

EUR | 400 | 400 | % | 100,3480 | 401 392,00 | 0,57 | |

| 0,0100 % DBS Bank 21/26.10.26 MTN PF (XS2401439174) |

EUR | 500 | 500 | % | 93,8990 | 469 495,00 | 0,67 | |

| 3,2500 % Deutsche Bank 22/24.05.28 (DE000DL19WU8) |

EUR | 200 | 200 | % | 100,0320 | 200 064,00 | 0,29 | |

| 0,1000 % Deutsche Pfandbriefbank 21/02.02.26 MTN (DE000A3H2ZX9) |

EUR | 200 | 200 | % | 92,3170 | 184 634,00 | 0,26 | |

| 0,2500 % Deutsche Pfandbriefbank 21/27.10.25 MTN (DE000A3T0X22) |

EUR | 300 | 300 | % | 93,3370 | 280 011,00 | 0,40 | |

| 1,0000 % Deutsche Pfandbriefbank 22/13.04.26 MTN (DE000A3T0YH5) |

EUR | 500 | 500 | % | 98,8460 | 494 230,00 | 0,71 | |

| 1,6250 % DNB Bank 22/31.05.2026 MTN (XS2486092492) |

EUR | 1 000 | 1 000 | % | 99,5510 | 995 510,00 | 1,42 | |

| 0,0100 % DZ HYP 21/26.10.26 MTN PF (DE000A3E5UY4) |

EUR | 500 | 500 | % | 94,3540 | 471 770,00 | 0,67 | |

| 0,3610 % EEW Energy From Wate 21/30.06.26 (XS2354685575) |

EUR | 200 | 400 | % | 91,9910 | 183 982,00 | 0,26 | |

| 0,2500 % ENEL Finance International 22/17.11.25 Reg S (XS2432293673) |

EUR | 760 | 760 | % | 94,7540 | 720 130,40 | 1,03 | |

| 1,5000 % Erste Group Bank 22/07.04.26 MTN (AT0000A2WVQ2) |

EUR | 200 | 200 | % | 98,2950 | 196 590,00 | 0,28 | |

| 0,0000 % European Stability Mechanism 20/16.12.24 (EU000A1Z99M6) |

EUR | 760 | 500 | % | 98,0300 | 745 028,00 | 1,06 | |

| 1,0000 % European Stability Mechanism 22/23.06.2027 (EU000A1Z99Q7) |

EUR | 500 | 500 | % | 98,9560 | 494 780,00 | 0,71 | |

| 0,8000 % European Union 22/04.07.25 S.NGEU (EU000A3K4DJ5) |

EUR | 800 | 800 | % | 99,8630 | 798 904,00 | 1,14 | |

| 0,0100 % Federat. caisses Desjard Quebec 21/08.04.26 MTN (XS2328625723) |

EUR | 380 | % | 94,9490 | 360 806,20 | 0,52 | ||

| 0,0000 % France 21/25.02.24 (FR0014001N46) |

EUR | 1 000 | 1 600 | 600 | % | 99,4820 | 994 820,00 | 1,42 |

| 1,8750 % Fresenius 22/24.05.25 MTN (XS2482872418) |

EUR | 310 | 310 | % | 99,9940 | 309 981,40 | 0,44 | |

| 0,0100 % Goldman Sachs Group 21/30.04.24 MTN (XS2338355105) |

EUR | 400 | % | 99,0400 | 396 160,00 | 0,57 | ||

| 0,0000 % Highland Holdings 21/12.11.23 (XS2406913884) |

EUR | 500 | 1 000 | 500 | % | 98,4410 | 492 205,00 | 0,70 |

| 0,1250 % Holding d’Infra Metiers Environ. 21/16.09.25 (XS2385389551) |

EUR | 500 | 500 | % | 92,5660 | 462 830,00 | 0,66 | |

| 0,0000 % Howoge Wohnungs. 21/01.11.24 MTN (DE000A3H3GE7) |

EUR | 200 | 200 | % | 95,9700 | 191 940,00 | 0,27 | |

| 0,6250 % Infineon Technologies 22/17.02.25 (XS2443921056) |

EUR | 200 | 200 | % | 97,6650 | 195 330,00 | 0,28 | |

| 0,5000 % ING Bank 22/17.02.27 (XS2445188423) |

EUR | 1 000 | 1 000 | % | 95,9490 | 959 490,00 | 1,37 | |

| 1,2500 % ING Group 22/16.02.27 (XS2443920249) |

EUR | 200 | 200 | % | 95,8460 | 191 692,00 | 0,27 | |

| 0,2500 % ING-DiBa 18/09.10.23 MTN PF (DE000A1KRJR4) |

EUR | 300 | % | 99,4810 | 298 443,00 | 0,43 | ||

| 0,0500 % Jyske Bank 21/02.09.26 MTN (XS2382849888) |

EUR | 380 | 380 | % | 93,6820 | 355 991,60 | 0,51 | |

| 0,0000 % KBC Bank 20/03.12.25 MTN (BE0002707884) |

EUR | 500 | 500 | % | 95,6970 | 478 485,00 | 0,68 | |

| 0,0100 % KEB Hana Bank 21/26.01.26 (XS2282707178) |

EUR | 300 | % | 94,8640 | 284 592,00 | 0,41 | ||

| 1,2500 % Kering 22/05.05.25 MTN (FR001400A5N5) |

EUR | 400 | 400 | % | 99,5250 | 398 100,00 | 0,57 | |

| 1,8750 % Koninklijke Philips 22/05.05.27 MTN (XS2475954579) |

EUR | 370 | 370 | % | 98,7850 | 365 504,50 | 0,52 | |

| 0,0480 % Kookmin Bank 21/19.10.26 (XS2393768788) |

EUR | 280 | 280 | % | 93,7320 | 262 449,60 | 0,37 | |

| 0,0100 % Korea Housing Finance 21/29.06.26 Reg S (XS2355599353) |

EUR | 390 | 390 | % | 94,1755 | 367 284,45 | 0,52 | |

| 0,7230 % Korea Housing Finance 22/22.03.25 Reg S PF (XS2442748971) |

EUR | 500 | 500 | % | 98,2320 | 491 160,00 | 0,70 | |

| 0,2500 % LeasePlan Corporation 21/07.09.26 MTN (XS2384269101) |

EUR | 300 | 300 | % | 91,2770 | 273 831,00 | 0,39 | |

| 3,3750 % Lithuania 14/22.01.24 MTN (XS1020300288) |

EUR | 500 | 500 | % | 104,0050 | 520 025,00 | 0,74 | |

| 1,7500 % Metropolitan Life Global Funding 22/25.05.2025 MTN (XS2484586669) |

EUR | 310 | 310 | % | 100,3470 | 311 075,70 | 0,44 | |

| 0,1840 % Mizuho Financial Group 21/13.04.26 MTN (XS2329143510) |

EUR | 250 | 250 | % | 92,8450 | 232 112,50 | 0,33 | |

| 1,6310 % Mizuho Financial Group 22/08.04.27 MTN (XS2465984107) |

EUR | 800 | 800 | % | 96,4680 | 771 744,00 | 1,10 | |

| 2,1030 % Morgan Stanley 22/08.05.26 (XS2446386356) |

EUR | 280 | 280 | % | 100,5120 | 281 433,60 | 0,40 | |

| 0,1250 % National Bank of Canada 22/27.01.27 MTN PF (XS2436160936) |

EUR | 500 | 500 | % | 93,9480 | 469 740,00 | 0,67 | |

| 0,0100 % National Bank of Canada, Montreal 21/29.09.26 (XS2390837495) |

EUR | 400 | 400 | % | 94,0940 | 376 376,00 | 0,54 | |

| 2,1790 % National Grid 22/30.06.2026 MTN (XS2486461010) |

EUR | 350 | 350 | % | 100,1980 | 350 693,00 | 0,50 | |

| 0,4100 % National Grid North America 22/20.01.26 MTN (XS2434710799) |

EUR | 370 | 370 | % | 94,1420 | 348 325,40 | 0,50 | |

| 2,0000 % NatWest Markets 22/27.08.25 MTN (XS2485553866) |

EUR | 500 | 1000 | 500 | % | 99,5980 | 497 990,00 | 0,71 |

| 1,1250 % Nordea Bank 22/16.02.27 MTN (XS2443893255) |

EUR | 200 | 200 | % | 95,2810 | 190 562,00 | 0,27 | |

| 0,0100 % NTT Finance 21/03.03.25 Reg S (XS2305026762) |

EUR | 200 | 200 | % | 96,0170 | 192 034,00 | 0,27 | |

| 0,1250 % OP Yrityspankk 20/01.07.24 MTN (XS2197342129) |

EUR | 200 | % | 97,8770 | 195 754,00 | 0,28 | ||

| 0,0000 % Orange 21/29.06.26 MTN (FR00140049Z5) |

EUR | 300 | 300 | % | 92,9565 | 278 869,50 | 0,40 | |

| 0,2500 % Philippines 21/28.04.25 (XS2334361271) |

EUR | 330 | % | 94,8840 | 313 117,20 | 0,45 | ||

| 5,6500 % Portugal 13/15.02.24 (PTOTEQOE0015) |

EUR | 900 | 900 | 300 | % | 108,7000 | 978 300,00 | 1,40 |

| 2,8750 % Portugal 15/15.10.25 (PTOTEKOE0011) |

EUR | 500 | 2 000 | 1 500 | % | 106,1500 | 530 750,00 | 0,76 |

| 1,8750 % PPG Industries 22/01.06.25 (XS2484339499) |

EUR | 220 | 220 | % | 99,8960 | 219 771,20 | 0,31 | |

| 1,2070 % Prosus 22/19.01.26 Reg S (XS2430287529) |

EUR | 790 | 790 | % | 90,0870 | 711 687,30 | 1,02 | |

| 0,5000 % RCI Banque 22/14.07.25 MTN (FR0014007KL5) |

EUR | 210 | 210 | % | 93,0840 | 195 476,40 | 0,28 | |

| 0,6250 % Royal Bank of Canada 22/23.03.26 MTN (XS2460043743) |

EUR | 500 | 500 | % | 97,2030 | 486 015,00 | 0,69 | |

| 0,0000 % Royal Schiphol Group 21/22.04.25 MTN (XS2333391303) |

EUR | 170 | % | 95,1380 | 161 734,60 | 0,23 | ||

| 0,8750 % Sanofi 22/06.04.25 (FR0014009KS6) |

EUR | 800 | 800 | % | 99,0900 | 792 720,00 | 1,13 | |

| 0,5000 % Santander Consumer Bank 22/11.08.25 MTN (XS2441296923) |

EUR | 300 | 300 | % | 95,6410 | 286 923,00 | 0,41 | |

| 1,7500 % Skandinaviska Enskilda Banken 22/11.11.26 MTN (XS2478690931) |

EUR | 580 | 580 | % | 99,5690 | 577 500,20 | 0,82 | |

| 1,8750 % Sonate Bidco 22/24.05.27 MTN (FR001400AFL5) |

EUR | 400 | 400 | % | 98,9430 | 395 772,00 | 0,56 | |

| 0,0000 % Stedin Holding 21/16.11.26 MTN (XS2407985220) |

EUR | 160 | 160 | % | 91,5420 | 146 467,20 | 0,21 | |

| 0,5500 % Sumitomo Mitsui Banking 18/06.11.23 MTN PF (XS1899009705) |

EUR | 500 | 500 | % | 99,5520 | 497 760,00 | 0,71 | |

| 0,1250 % Svenska Handelsbanken 21/03.11.26 MTN (XS2404629235) |

EUR | 310 | 310 | % | 92,7345 | 287 476,95 | 0,41 | |

| 0,2500 % Swedbank 21/02.11.26 MTN (XS2404027935) |

EUR | 280 | 280 | % | 92,8390 | 259 949,20 | 0,37 | |

| 1,3000 % Swedbank 22/17.02.27 MTN (XS2443485565) |

EUR | 600 | 600 | % | 94,9830 | 569 898,00 | 0,81 | |

| 2,1000 % Swedbank 22/25.05.27 MTN (XS2485152362) |

EUR | 800 | 800 | % | 100,0610 | 800 488,00 | 1,14 | |

| 1,6250 % Tennet Holding 22/17.11.26 MTN (XS2477935345) |

EUR | 460 | 460 | % | 99,5640 | 457 994,40 | 0,65 | |

| 0,5000 % Toronto- Dominion Bank 22/18.01.27 MTN (XS2432502008) |

EUR | 670 | 970 | 300 | % | 92,7540 | 621 451,80 | 0,89 |

| 0,0100 % UBS (London Branch) 21/29.06.26 MTN (XS2358287238) |

EUR | 260 | 260 | % | 92,5950 | 240 747,00 | 0,34 | |

| 0,2500 % UBS Group 21/03.11.26 (CH1142231682) |

EUR | 200 | 200 | % | 93,5590 | 187 118,00 | 0,27 | |

| 1,0000 % UBS Group 22/21.03.25 MTN (CH1168499791) |

EUR | 200 | 200 | % | 99,0010 | 198 002,00 | 0,28 | |

| 0,3870 % United Overseas Bank 22/17.03.25 (XS2456884746) |

EUR | 890 | 890 | % | 97,6550 | 869 129,50 | 1,24 | |

| 1,5000 % Visa 22/15.06.2026 (XS2479941499) |

EUR | 780 | 780 | % | 99,3870 | 775 218,60 | 1,11 | |

| 0,2500 % Volkswagen Financial Services 22/31.01.25 MTN (XS2438615606) |

EUR | 860 | 860 | % | 95,6190 | 822 323,40 | 1,17 | |

| 0,1250 % Volvo Treasury 20/17.09.24 MTN (XS2230884657) |

EUR | 100 | % | 97,1860 | 97 186,00 | 0,14 | ||

| 0,0000 % Volvo Treasury 21/09.05.24 MTN (XS2402009539) |

EUR | 700 | 700 | % | 97,6055 | 683 238,50 | 0,98 | |

| 1,0990 % Westpac Sec. NZ (London Br.) 22/24.03.26 MTN (XS2448001813) |

EUR | 720 | 720 | % | 96,9360 | 697 939,20 | 1,00 | |

| 0,0000 % Zürcher Kantonalbank 21/15.05.26 MTN (CH1111393000) |

EUR | 150 | % | 94,3100 | 141 465,00 | 0,20 | ||

| 2,0200 % Zürcher Kantonalbank 22/13.04.28 (CH1170565753) |

EUR | 390 | 390 | % | 98,8640 | 385 569,60 | 0,55 | |

| 5,2500 % Romania 22/25.11.2027 REGs (XS2485248806) |

USD | 1 790 | 1 790 | % | 101,4690 | 1 692 883,87 | 2,42 | |

| Verbriefte Geldmarkt- instrumente |

||||||||

| 0,5750 % Banco Santander 22/05.05.24 MTN (XS2476266205) |

EUR | 500 | 500 | % | 101,3080 | 506 540,00 | 0,72 | |

| 1,9490 % Bank of America 22/27.10.26 MTN (XS2462324232) |

EUR | 340 | 340 | % | 99,7150 | 339 031,00 | 0,48 | |

| 1,3750 % Danske Bank 22/17.02.27 MTN (XS2443438051) |

EUR | 740 | 740 | % | 95,9390 | 709 948,60 | 1,01 | |

| 0,2500 % DNB Boligkreditt 16/18.04.23 MTN PF (XS1396253236) |

EUR | 250 | % | 99,9740 | 249 935,00 | 0,36 | ||

| 2,1250 % ING Groep 22/23.05.2026 (XS2483607474) |

EUR | 600 | 600 | % | 99,8110 | 598 866,00 | 0,85 | |

| 0,9000 % Italy B.T.P. 17/01.08.22 (IT0005277444) |

EUR | 1 000 | 1 000 | % | 100,2330 | 1 002 330,00 | 1,43 | |

| 0,1250 % Lettland, Republik 20/14.04.23 MTN (XS2156474392) |

EUR | 500 | 500 | % | 99,8240 | 499 120,00 | 0,71 | |

| 0,0000 % Thermo Fisher Scientific 21/18.11.23 (XS2407911705) |

EUR | 260 | 260 | % | 99,8870 | 259 706,20 | 0,37 | |

| Investmentanteile | 15 431 991,11 | 22,03 | ||||||

| Gruppenfremde Investmentanteile |

15 431 991,11 | 22,03 | ||||||

| AIS-AM.IDX MSCI USA SRI PAB DR AH EUR (LU1861136247) (0,180%) |

Stück | 28 064 | 60 056 | 31 992 | EUR | 86,8300 | 2 436 797,12 | 3,48 |

| iSh. IV-Sust. MSCI Em. Markets SRI UCITS ETF USD (IE00BYVJRP78) (0,350%) |

Stück | 322 624 | 480 866 | 158 242 | EUR | 7,1300 | 2 300 309,12 | 3,28 |

| iShares II-MSCI Europe SRI UCITS ETF ETF EUR Acc (IE00B52VJ196) (0,200%) |

Stück | 36 530 | 64 666 | 28 136 | EUR | 57,0700 | 2 084 767,10 | 2,98 |

| iShares IV PLC – iShares MSCI Japan SRI UCITS ETF (IE00BYX8XC17) (0,300%) |

Stück | 261 835 | 563 038 | 301 203 | EUR | 5,8910 | 1 542 469,99 | 2,20 |

| iShares VI Edge MSCI Eur.Min.Volatility ESG Acc (IE00BKVL7D31) (0,250%) |

Stück | 330 130 | 512 560 | 182 430 | EUR | 6,5500 | 2 162 351,50 | 3,09 |

| Ishs. VI E.MSCI usa M.V.e USD (Acc) (IE00BKVL7331) (0,200%) |

Stück | 812 808 | 1 156 499 | 343 691 | EUR | 6,0350 | 4 905 296,28 | 7,00 |

| Summe Wertpapier- vermögen |

68 905 910,98 | 98,36 | ||||||

| Derivate | ||||||||

| Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen |

||||||||

| Zins-Derivate | 478 383,71 | 0,68 | ||||||

| (Forderungen / Verbindlichkeiten) |

||||||||

| Zinstermin- kontrakte |

||||||||

| EURO-BOBL JUN 22 (EURX) |

EUR | -10 600 | 481 800,00 | 0,69 | ||||

| US 5YR NOTE SEP 22 (CBT) |

USD | -1 500 | -3 416,29 | 0,00 | ||||

| Devisen-Derivate | 38 242,33 | 0,06 | ||||||

| Devisentermin- kontrakte (Verkauf) |

||||||||

| Offene Positionen |

||||||||

| USD/EUR 1,80 Mio |

38 242,33 | 0,06 | ||||||

| Bankguthaben und nicht verbriefte Geldmarkt- instrumente |

604 568,82 | 0,86 | ||||||

| Bankguthaben | 604 568,82 | 0,86 | ||||||

| Verwahrstelle (täglich fällig) |

||||||||

| EUR – Guthaben | EUR | 580 770,76 | % | 100 | 580 770,76 | 0,83 | ||

| Guthaben in Nicht-EU/EWR- Währungen |

||||||||

| Britische Pfund | GBP | 70,74 | % | 100 | 83,16 | 0,00 | ||

| US Dollar | USD | 25 443,72 | % | 100 | 23 714,90 | 0,03 | ||

| Sonstige Vermögens- gegenstände |

128 052,45 | 0,18 | ||||||

| Zinsansprüche | EUR | 95 007,46 | % | 100 | 95 007,46 | 0,14 | ||

| Quellensteuer- ansprüche |

EUR | 33 044,99 | % | 100 | 33 044,99 | 0,05 | ||

| Sonstige Verbindlichkeiten |

-97 949,26 | -0,13 | ||||||

| Verbindlichkeiten aus Kosten- positionen |

EUR | -97 949,26 | % | 100 | -97 949,26 | -0,13 | ||

| Verbindlichkeiten aus Anteilschein- geschäften |

EUR | -4 293,16 | % | 100 | -4 293,16 | -0,01 | ||

| Fondsvermögen | 70 052 915,87 | 100,00 | ||||||

| Anteilwert | 74,00 | |||||||

| Umlaufende Anteile |

946 714,325 | |||||||

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Marktschlüssel

Terminbörsen

| EURX | = Eurex (Eurex Frankfurt/Eurex Zürich) |

| CBT | = Chicago Board of Trade (CBOT) |

Devisenkurse (in Mengennotiz)

| per 31.05.2022 | |||

| Britische Pfund | GBP | 0,850700 | = EUR 1 |

| US Dollar | USD | 1,072900 | = EUR 1 |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Wertpapierbezeichnung | Stück bzw. Whg. in 1000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

| Börsengehandelte Wertpapiere | |||

| Aktien | |||

| A2A (IT0001233417) | Stück | 138 688 | |

| Aalberts (NL0000852564) | Stück | 984 | |

| ACS Actividades d Construction y Servicios Right (ES06670509J8) | Stück | 5 207 | 5 207 |

| ACS Actividades d Construction y Servicios Right (ES06670509K6) | Stück | 4 562 | 4 562 |

| Actividades de Construccion y Servicios (ES0167050915) | Stück | 5 207 | |

| adidas Reg. (DE000A1EWWW0) | Stück | 1 809 | |

| Adyen (NL0012969182) | Stück | 270 | |

| Aena SME (ES0105046009) | Stück | 305 | |

| Ageas(BE0974264930) | Stück | 6 777 | |

| Air Liquide (FR0000120073) | Stück | 3 771 | |

| Airbus (NL0000235190) | Stück | 885 | 2 726 |

| Akzo Nobel (NL0013267909) | Stück | 1 639 | |

| Allianz (DE0008404005) | Stück | 919 | 4 844 |

| Alten (FR0000071946) | Stück | 685 | |

| Amundi (FR0004125920) | Stück | 1 431 | |

| Andritz (AT0000730007) | Stück | 1 015 | |

| Anheuser-Busch InBev (BE0974293251) | Stück | 7 666 | |

| ArcelorMittal (new) (LU1598757687) | Stück | 2 677 | 5 572 |

| Arkema (FR0010313833) | Stück | 1 068 | |

| Aroundtown (LU1673108939) | Stück | 19 254 | |

| ASM International Reg. (NL0000334118) | Stück | 894 | |

| ASML Holding (NL0010273215) | Stück | 3 727 | |

| ASR Nederland (NL0011872643) | Stück | 5 402 | |

| AXA (FR0000120628) | Stück | 16 528 | |

| Banco Bilbao Vizcaya Argentaria Reg. (ES0113211835) | Stück | 82 105 | |

| Banco Santander Reg. (ES0113900J37) | Stück | 156 498 | |

| Bankinter (ES0113679I37) | Stück | 16 349 | |

| BASF Reg. (DE000BASF111) | Stück | 7 548 | |

| BAWAG Group (AT0000BAWAG2) | Stück | 3 353 | |

| Bayer (DE000BAY0017) | Stück | 6 863 | |

| BE Semiconductor Industries (NL0012866412) | Stück | 526 | |

| Beiersdorf (DE0005200000) | Stück | 1 667 | |

| bioMerieux (FR0013280286) | Stück | 686 | |

| BMW Ord. (DE0005190003) | Stück | 1 274 | |

| BNP Paribas (FR0000131104) | Stück | 11 934 | |

| Bolloré (FR0000039299) | Stück | 9 665 | |

| Brenntag (DE000A1DAHH0) | Stück | 2 224 | |

| Caixabank (ES0140609019) | Stück | 17 380 | |

| Capgemini (FR0000125338) | Stück | 573 | |

| Carl Zeiss Meditec (DE0005313704) | Stück | 283 | |

| Carrefour (FR0000120172) | Stück | 7 544 | |

| Cellnex Telecom (ES0105066007) | Stück | 1 739 | |

| CNH Industrial (NL0010545661) | Stück | 37 939 | 37 939 |

| CNP Assurances (FR0000120222) | Stück | 9 105 | |

| Compagnie de Saint-Gobain (CR.) (FR0000125007) | Stück | 1 805 | |

| Covestro (DE0006062144) | Stück | 1 504 | 3 108 |

| Credit Agricole (FR0000045072) | Stück | 27 261 | |

| CRH (IE0001827041) | Stück | 7 673 | |

| Daimler Truck Hldg Jge Na (DE000DTR0CK8) | Stück | 4 258 | 4 258 |

| Dassault Aviation (FR0000121725) | Stück | 42 | |

| Dassault Aviation (FR0014004L86) | Stück | 420 | 420 |

| Delivery Hero Reg. (DE000A2E4K43) | Stück | 367 | |

| Deutsche Börse Reg. (DE0005810055) | Stück | 2 240 | |

| Deutsche Post Reg. (DE0005552004) | Stück | 8 788 | |

| Deutsche Telekom Reg. (DE0005557508) | Stück | 29 203 | |

| Deutsche Wohnen (DE000A0HN5C6) | Stück | 3 424 | |

| Diasorin (IT0003492391) | Stück | 422 | 422 |

| EON Reg. (DE000ENAG999) | Stück | 33 186 | 37 313 |

| Eiffage (FR0000130452) | Stück | 2 541 | |

| Electricité de France (EDF.) Reg. (FR0010242511). | Stück | 3 380 | |

| Elis (FR0012435121) | Stück | 7 714 | |

| Elisa Bear. A (FI0009007884) | Stück | 5 850 | |

| Enagas(ES0130960018) | Stück | 2 190 | |

| ENEL (IT0003128367) | Stück | 63 690 | |

| Engie (FR0010208488) | Stück | 8 429 | |

| ENI (IT0003132476) | Stück | 25 781 | |

| Erste Bank der österreichischen Sparkassen (AT0000652011) | Stück | 6 609 | |

| EssilorLuxottica (FR0000121667) | Stück | 642 | |

| Établissements Franz Colruyt (BE0974256852) | Stück | 1 889 | |

| Eurofins Scientific (FR0014000MR3) | Stück | 870 | |

| Euronext (NL0006294274) | Stück | 881 | |

| Evonik Industries Reg. (DE000EVNK013) | Stück | 1 323 | |

| Faurecia (FR0000121147) | Stück | 468 | |

| Ferrari (NL0011585146) | Stück | 2 343 | |

| Finecobank Banca Fineco (IT0000072170) | Stück | 5 637 | |

| Flutter Entertainment (IE00BWT6H894) | Stück | 1 008 | |

| Freenet (DE000A0Z2ZZ5) | Stück | 9 082 | |

| Fresenius (DE0005785604) | Stück | 5 127 | |

| Galapagos (BE0003818359) | Stück | 1 022 | |

| Gecina Reg. (FR0010040865) | Stück | 450 | |

| Getlink (FR0010533075) | Stück | 5 866 | |

| Grifols (ES0171996087) | Stück | 2 922 | |

| Groupe Danone (CR.) (FR0000120644) | Stück | 5 269 | |

| HelloFresh (DE000A161408) | Stück | 1 598 | |

| Henkel Pref. (DE0006048432) | Stück | 1 436 | |

| Hera (IT0001250932) | Stück | 90 380 | |

| Hermes International (FR0000052292) | Stück | 326 | |

| Huhtamaeki (FI0009000459) | Stück | 4 029 | |

| Iberdrola (new) (ES0144580Y14) | Stück | 18 620 | 78 249 |

| Iberdrola Right (ES06445809M0) | Stück | 59 629 | 59 629 |

| Iliad (FR0004035913) | Stück | 1 351 | |

| IMCD (NL0010801007) | Stück | 1 288 | |

| Industria de Diseño Textil (ES0148396007) | Stück | 5 633 | |

| Infineon Technologies Reg. (DE0006231004) | Stück | 5 182 | |

| Infrastrutture Wireless Italiane (IT0005090300) | Stück | 5 760 | |

| ING Groep (NL0011821202) | Stück | 25 345 | |

| Inpost (LU2290522684) | Stück | 3 795 | 3 795 |

| Interpump Group (IT0001078911) | Stück | 7 314 | |

| Intesa Sanpaolo (IT0000072618) | Stück | 224 139 | |

| Ipsen (FR0010259150) | Stück | 2 501 | 2 501 |

| Italgas (IT0005211237) | Stück | 25 577 | |

| Iveco Group (NL0015000LU4) | Stück | 3 543 | 3 543 |

| Just Eat Takeaway.com (NL0012015705) | Stück | 751 | |

| KBC Groep Parts Soc. (BE0003565737) | Stück | 3 412 | |

| Kering (FR0000121485) | Stück | 937 | 1 354 |

| Kingspan Group (IE0004927939) | Stück | 2 057 | |

| Kojamo (FI4000312251) | Stück | 4 437 | |

| Koninklijke Ahold Delhaize (NL0011794037) | Stück | 14 830 | |

| Koninklijke DSM (NL0000009827) | Stück | 1 227 | |

| Koninklijke Philips (NL0000009538) | Stück | 4 428 | |

| Koninklijke Vopak (NL0009432491) | Stück | 972 | |

| L’Oreal (FR0000120321) | Stück | 1 950 | |

| La Francaise Des Jeux (FR0013451333) | Stück | 4 350 | |

| Lanxess (DE0005470405) | Stück | 1 226 | |

| LEG Immobilien (DE000LEG1110) | Stück | 694 | |

| Legrand (FR0010307819) | Stück | 1 041 | |

| Linde (IE00BZ12WP82) | Stück | 5 003 | |

| Linea Directa Aseguradora (ES0105546008) | Stück | 16 349 | |

| LVMH Moët Hennessy Louis Vuitton (C R.) (FR0000121014) | Stück | 2 038 | |

| Mercedes-Benz Group (DE0007100000) | Stück | 8 517 | 17 034 |

| Merlin Properties SOCIMI (ES0105025003) | Stück | 5 043 | |

| Metso Outotec Oyj (FI0009014575) | Stück | 11 834 | |

| Michelin Reg. (FR0000121261) | Stück | 606 | 3 080 |

| Moncler (IT0004965148) | Stück | 5 018 | |

| MorphoSys (DE0006632003) | Stück | 531 | |

| MTU Aero Engines Reg. (DE000A0D9PT0) | Stück | 852 | |

| Münchener Rückversicherungs-Gesellschaft Vink. Reg. (DE0008430026) | Stück | 220 | 1 461 |

| Natixis (FR0000120685) | Stück | 9 927 | |

| Nemetschek (DE0006452907) | Stück | 1 325 | |

| Neste Oyj (FI0009013296) | Stück | 850 | |

| Nexi (IT0005366767) | Stück | 4 848 | |

| NN Group (NL0010773842) | Stück | 6 129 | |

| Nokia (FI0009000681) | Stück | 12 575 | |

| OMV (AT0000743059) | Stück | 4 593 | |

| Orange (FR0000133308) | Stück | 17 886 | |

| Orion Corp. Cl.B (FI0009014377) | Stück | 1 462 | |

| Porsche Automobil Holding Pref. (DE000PAH0038) | Stück | 567 | |

| ProSiebenSat.1 Media Reg. (DE000PSM7770) | Stück | 13 722 | |

| Prosus(NL0013654783) | Stück | 3 507 | |

| Proximus (BE0003810273) | Stück | 6 346 | |

| Prysmian (IT0004176001) | Stück | 1 480 | |

| PUMA (DE0006969603) | Stück | 998 | |

| Raiffeisen Bank International (AT0000606306) | Stück | 3 122 | |

| Randstad (NL0000379121) | Stück | 1 208 | |

| Red Electrica Corporacion (ES0173093024) | Stück | 13 016 | |

| Repsol (ES0173516115) | Stück | 22 502 | |

| Rexel (FR0010451203) | Stück | 5 202 | |

| Rubis (new) (FR0013269123) | Stück | 4 948 | |

| RWE Ord. (DE0007037129) | Stück | 6 938 | |

| Ryanair Holdings (IE00BYTBXV33) | Stück | 4 998 | |

| Safran (FR0000073272) | Stück | 2 064 | |

| Sanofi (FR0000120578) | Stück | 9 402 | |

| SAP (DE0007164600) | Stück | 828 | 9 338 |

| Sartorius Pref. (DE0007165631) | Stück | 387 | |

| Sartorius Stedim Biotech (FR0013154002) | Stück | 821 | |

| Schneider Electric (FR0000121972) | Stück | 4 317 | |

| SEB (FR0000121709) | Stück | 1 004 | |

| Siemens Energy (DE000ENER6Y0) | Stück | 7 975 | |

| Siemens Healthineers (DE000SHL1006) | Stück | 4 425 | |

| Siemens Reg. (DE0007236101) | Stück | 4 927 | |

| Snam (IT0003153415) | Stück | 27 791 | |

| Société Générale (FR0000130809) | Stück | 5 421 | 5 421 |

| Sodexo(FR0000121220) | Stück | 490 | |

| Soitec (FR0013227113) | Stück | 932 | |

| Sopra Steria Group (FR0000050809) | Stück | 289 | |

| Stellantis (NL00150001Q9) | Stück | 18 175 | |

| STMicroelectronics (NL0000226223) | Stück | 7 237 | |

| Stora Enso R (FI0009005961) | Stück | 4 896 | |

| TAG Immobilien AG (DE0008303504) | Stück | 4 726 | 4 726 |

| TechnipFMC (GB00BDSFG982) | Stück | 7 029 | 7 029 |

| Téléperformance (FR0000051807) | Stück | 542 | |

| Thales (CR.) (FR0000121329) | Stück | 506 | 1 368 |

| thyssenkrupp (DE0007500001) | Stück | 5 501 | |

| TotalEnergies (FR0000120271) | Stück | 20 607 | |

| UCB Cap. (BE0003739530) | Stück | 1 442 | |

| UniCredit (IT0005239360) | Stück | 15 734 | 15 734 |

| Universal Music Group (NL0015000IY2) | Stück | 9 779 | 9 779 |

| UPM Kymmene Corp. Bear. (FI0009005987) | Stück | 2 568 | |

| Valmet (FI4000074984) | Stück | 1 476 | |

| Verbund AG (AT0000746409) | Stück | 1 898 | |

| VINCI (FR0000125486) | Stück | 6 253 | |

| Vivendi (FR0000127771) | Stück | 9 779 | 19 558 |

| Volkswagen Pref. (DE0007664039) | Stück | 1 115 | |

| Vonovia (DE000A1ML7J1) | Stück | 1 848 | |

| Vonovia Right (DE000A3MQB30) | Stück | 1 848 | 1 848 |

| Wienerberger (AT0000831706) | Stück | 3 917 | |

| Wolters Kluwer (NL0000395903) | Stück | 551 | |

| Worldline (FR0011981968) | Stück | 2 772 | |

| Zalando (DE000ZAL1111) | Stück | 1 784 | |

| Verzinsliche Wertpapiere | |||

| 0,1250 % Aareal Bank 18/31.07.23 MTN PF (DE000AAR0223) | EUR | 300 | |

| 0,3750 % Acciona Energia Financiacio Filial 21/07.10.27 MTN (XS2388941077) | EUR | 100 | 100 |

| 0,0000 % adidas 20/09.09.24 (XS2224621347) | EUR | 100 | |

| 0,1250 % Alstom 21/27.07.27 (FR0014004QX4) | EUR | 300 | 300 |

| 0,3750 % Aroundtown 21/15.04.27 MTN (XS2421195848) | EUR | 400 | 400 |

| 0,3750 % AstraZeneca 21/03.06.29 MTN (XS2347663507) | EUR | 260 | |

| 1,6500 % Austria 14/21.10.24 (AT0000A185T1) | EUR | 200 | 600 |

| 0,0000 % Austria 16/15.07.23 (AT0000A1PE50) | EUR | 1 500 | 1 500 |

| 1,1250 % Banco Santander 20/23.06.27 MTN (XS2194370727) | EUR | 100 | |

| 0,1000 % Bank of Montreal 16/20.10.23 MTN PF (XS1506604161) | EUR | 500 | 500 |

| 0,6250 % Banque Fédérative Crédit Mu. 21/03.11.28 MTN (FR0014003SA0) | EUR | 300 | |

| 0,7500 % BASF 22/17.03.26 MTN (XS2456247605) | EUR | 500 | 500 |

| 2,6000 % Belgium 14/22.06.24 S.72 (BE0000332412) | EUR | 300 | 400 |

| 0,2000 % Belgium 16/22.10.23 S.79 (BE0000339482) | EUR | 370 | 570 |

| 0,0100 % BPCE SFH 22/21.01.27 PF (FR0014007QS7) | EUR | 300 | 300 |

| 0,8750 % Bpifrance Financement 17/25.11.26 MTN (FR0013232253) | EUR | 500 | 500 |

| 0,0000 % Bundesschatzanweisungen 22/15.03.24 (DE0001104875) | EUR | 1 500 | 1 500 |

| 0,0000 % Buoni Poliennali Del Tes 21/30.01.24 (IT0005454050) | EUR | 500 | 500 |

| 0,0000 % Caisse Amortism. Dette Soc. 21/ 25.11.26 MTN Reg S (FR0014004016) | EUR | 500 | 500 |

| 0,0100 % Caisse des Depots et Consignations 21/01.06.26 MTN (FR0014003RL9) | EUR | 200 | |

| 0,1000 % Chile 21/26.01.27 (XS2369244087) | EUR | 720 | 720 |

| 0,0100 % Compagnie de Financement Foncier 21/15.07.26 (FR0014004I65) | EUR | 100 | 100 |

| 0,0100 % Compagnie de Financement Foncier 21/25.10.27 (FR0014006276) | EUR | 200 | 200 |

| 0,0000 % Council of Europe Development BanK 21/15.04.28 MTN (XS2332184212) | EUR | 400 | |

| 0,3750 % Crédit Agricole 21/20.04.28 MTN (FR0014003182) | EUR | 300 | |

| 0,1250 % Danfoss Finance I 21/28.04.26 MTN (XS2332689418) | EUR | 160 | |

| 0,0000 % Danone 21/01.12.25 MTN (FR0014003Q41) | EUR | 200 | |

| 0,0000 % Deutschland, Bundesrepublik 19/18.10.24 (DE0001141802) | EUR | 500 | 500 |

| 0,1250 % EON 22/18.01.26 MTN (XS2433244089) | EUR | 500 | 500 |

| 0,3750 % Emirates Telecom. Group 21/17.05.28 MTN Reg S (XS2339427747) | EUR | 100 | |

| 0,1250 % Euronext 21/17.05.26 (DK0030485271) | EUR | 180 | |

| 0,0000 % European Fin. Stability Facility 19/17.07.23 (EU000A1G0EF7) | EUR | 300 | |

| 0,0000 % European Financial Stab. Facility 21/20.07.26 (EU000A1G0EN1) | EUR | 400 | |

| 0,3750 % European Investment Bank 22/15.09.27 (XS2446841657) | EUR | 110 | 110 |

| 0,0000 % European Union 21/04.03.26 MTN (EU000A3KNYF7) | EUR | 300 | |

| 0,0000 % European Union 21/04.07.29 MTN (EU000A3KRJQ6) | EUR | 200 | |

| 0,2500 % European Union 22/22.10.26 S.Ngeu (EU000A3K4DA4) | EUR | 170 | 170 |

| 0,4500 % FedEx 21/04.05.29 (XS2337252931) | EUR | 320 | |

| 2,0000 % Finland 14/15.04.24 (FI4000079041) | EUR | 1 500 | 1 500 |

| 0,0000 % Finland 16/15.09.23 (FI4000219787) | EUR | 1 000 | 1 000 |

| 0,5000 % Fomento Economico Mexicano 21/28.05.28 (XS2337285519) | EUR | 350 | |

| 0,0000 % France 18/25.03.24 (FR0013344751) | EUR | 1 500 | 1 500 |

| 0,1250 % General Mills 21/15.11.25 (XS2405467528) | EUR | 190 | 190 |

| 1,7500 % Germany 14/15.02.24 (DE0001102333) | EUR | 1 000 | 1 000 |

| 0,0000 % Germany 21/15.12.23 (DE0001104867) | EUR | 500 | 500 |

| 0,2500 % Heimstaden Bostad Treasury 21/13.10.24 MTN (XS2397239000) | EUR | 330 | 330 |

| 0,0000 % Ile de France, Région 21/20.04.28 MTN (FR0014003067) | EUR | 300 | |

| 1,0000 % Indonesia 21/28.07.29 (XS2366690332) | EUR | 750 | 750 |

| 0,0000 % Instituto de Credito Oficial 21/30.04.27 MTN (XS2356033147) | EUR | 250 | 250 |

| 0,7500 % Intesa Sanpaolo 21/16.03.28 MTN (XS2317069685) | EUR | 310 | |

| 5,4000 % Ireland 09/13.03.25 (IE00B4TV0D44) | EUR | 2 000 | 2 000 |

| 3,4000 % Ireland 14/18.03.24 (IE00B6X95T99) | EUR | 500 | 500 |

| 0,5000 % Italy 20/01.02.26 (IT0005419848) | EUR | 380 | |

| 1,8500 % Italy B.T.P 17/15.05.24 (IT0005246340) | EUR | 1 500 | 1 500 |

| 3,7500 % Italy B.T.P. 14/01.09.24 (IT0005001547) | EUR | 500 | 500 |

| 0,4000 % Italy B.T.P. 16/11.04.24 INFL (IT0005174906) | EUR | 1 000 | 1 000 |

| 0,1250 % KfW 18/07.11.23 (DE000A2LQSJ0) | EUR | 280 | |

| 0,3750 % LB Baden-Württemberg 21/07.05.29 MTN (DE000LB2V5T1) | EUR | 300 | |

| 0,2500 % LB Baden-Württemberg 21/21.07.28 MTN (DE000LB2V7C3) | EUR | 200 | 200 |

| 0,3750 % LB Hessen-Thüringen 21/04.06.29 MTN (XS2346124410) | EUR | 400 | |

| 0,3750 % LEG Immobilien 22/17.01.26 MTN (DE000A3MQNN9) | EUR | 400 | 400 |

| 0,0000 % LSEG Netherlands 21/06.04.25 MTN (XS2327298217) | EUR | 200 | |

| 0,4060 % Morgan Stanley 21/29.10.27 (XS2338643740) | EUR | 350 | 350 |

| 0,0000 % Municipality Finance 21/21.04.28 MTN (XS2333658073) | EUR | 250 | |

| 1,7500 % Netherlands 13/15.07.23 (NL0010418810) | EUR | 2 400 | 2 400 |

| 0,0000 % Novo Nordisk Finance (Netherlands) 21/04.06.24 MTN (XS2348030268) | EUR | 300 | |

| 0,0820 % NTT Finance 13.12.25 MTN (XS2411311579) | EUR | 190 | 190 |

| 0,0000 % Paccar Financial Europe 21/01.03.26 MTN (XS2307573993) | EUR | 260 | |

| 4,9500 % Portugal 08/25.10.23 (PTOTEAOE0021). | EUR | 300 | |

| 0,1250 % Royal Bank of Canada 22/26.04.27 MTN PF (XS2436159847) | EUR | 720 | 720 |

| 0,3750 % Royal Schiphol Group 20/08.09.27 MTN (XS2227050023) | EUR | 200 | |

| 0,1250 % SGS Nederland Holding 21/21.04.27 MTN (XS2332234413) | EUR | 200 | |

| 0,6250 % Siemens Financieringsmaatsch. 22/25.02.27 MTN (XS2446843430) | EUR | 600 | 600 |

| 0,3750 % Skandinaviska Enskilda Banken 21/21.06.28 MTN (XS2356049069) | EUR | 460 | 460 |

| 4,6250 % Slovenia 09/09.09.24 (SI0002102984) | EUR | 500 | 500 |

| 4,8000 % Spain 08/31.01.24 (ES00000121G2) | EUR | 1 500 | 1 500 |

| 3,8000 % Spain 14/30.04.24 (ES00000124W3) | EUR | 1 000 | 1 000 |

| 2,7500 % Spain 14/31.10.24 (ES00000126B2) | EUR | 500 | 500 |

| 0,3500 % Spain 18/30.07.23 (ES0000012B62) | EUR | 500 | 500 |

| 0,2500 % Spain 19/30.07.24 (ES0000012E85) | EUR | 1 100 | |

| 0,1250 % Sparebank 1 Ostlandet 21/03.03.28 MTN (XS2308586911) | EUR | 250 | |

| 0,0100 % Sparebanken Vest Boligkreditt 21/11.11.26 MTN PF (XS2397352233) | EUR | 450 | 450 |

| 0,0000 % Suez 21/09.06.26 MTN (FR0014002C30) | EUR | 300 | |

| 0,3000 % Swedbank 21/20.05.27 (XS2343563214) | EUR | 280 | |

| 0,1250 % TenneT Holding 21/09.12.27 MTN (XS2348325221) | EUR | 270 | |

| 0,0640 % Toyota Finance Australia 22/13.01.25 MTN (XS2430285077) | EUR | 290 | 290 |

| 0,1250 % Toyota Motor Credit 21/05.11.27 MTN Reg S (XS2338955805) | EUR | 300 | |

| 0,0000 % TRATON Finance Luxembourg 21/14.06.24 MTN (DE000A3KSGM5) | EUR | 200 | 200 |

| 0,0100 % UBS 21/31.03.26 MTN (XS2326546434) | EUR | 330 | |

| 1,2500 % UNEDIC 17/28.03.27 MTN (FR0013246873) | EUR | 300 | 300 |

| 0,7500 % Unibail-Rodamco-Westfield 21/25.10.28 MTN (FR0014003MJ4) | EUR | 400 | |

| 0,3750 % Verizon Communications 21/22.03.29 (XS2320759538) | EUR | 300 | |

| 0,0000 % Vonovia 21/01.09.23 MTN (DE000A3MP4S3) | EUR | 100 | 1 00 |

| 0,0000 % Vonovia 21/16.09.24 MTN (DE000A3E5MF0) | EUR | 200 | 200 |

| 0,4270 % Westpac Sec. NZ (London Br.) 21/14.12.26 MTN (XS2421006201) | EUR | 590 | 590 |

| 0,2500 % Wolters Kluwer 21/30.03.28 (XS2324836878) | EUR | 190 | |

| Verbriefte Geldmarktinstrumente | |||

| 0,2500 % A.N.Z. Banking Group 18/29.11.22 MTN PF (XS1916387431) | EUR | 200 | |

| 2,3750 % BAT. International Finance 12/19.01.23 MTN (XS0856014583) | EUR | 500 | |

| 0,5830 % Bank of America 21/24.08.28 MTN (XS2345799089) | EUR | 250 | 250 |

| 0,7500 % Bank of Nova Scotia 14/17.09.21 MTN Reg S PF (XS1111155328) | EUR | 250 | |

| 0,5830 % Barclays 21/12.05.26 MTN (XS2342059784) | EUR | 280 | |

| 4,2500 % Belgium 11/28.09.21 S.61 (BE0000321308) | EUR | 350 | |

| 2,2500 % Belgium 13/22.06.23 (BE0000328378) | EUR | 1 500 | 1 500 |

| 0,0000 % Canadian Imperial Bank Comm. 16/25.07.22 MTN PF (XS1456455572) | EUR | 200 | |

| 0,0500 % Crédit Agricole Home Loan 1929.08.22 MTN PF (FR0013368370) | EUR | 400 | |

| 1,3750 % European Financial Stab. Facility 14/07.06.21 MTN (EU000A1G0BP2) | EUR | 200 | |

| 0,0000 % European Stability Mechanism 16/18.10.22 MTN (EU000A1U9985) | EUR | 500 | 500 |

| 0,0000 % France 19/25.02.23 (FR0013479102) | EUR | 500 | 500 |

| 0,0000 % France O.A.T 19/25.02.22 (FR0013398583) | EUR | 400 | |

| 3,0000 % France O.A.T. 11/25.04.22 (FR0011196856) | EUR | 500 | |

| 3,2500 % France O.A.T. 11/25.10.21 (FR0011059088) | EUR | 450 | |

| 0,0000 % France O.A.T. 16/25.05.22 (FR0013219177) | EUR | 540 | |

| 8,2500 % France O.A.T. 92/25.04.22 (FR0000571044) | EUR | 400 | |

| 0,1020 % Heimstaden Bostad Treasury 22/19.01.24 MTN (XS2430702873) | EUR | 520 | 520 |

| 2,8750 % Indonesia 14/08.07.21 MTN Reg S (XS1084368593) | EUR | 1 00 | |

| 0,2500 % Instituto de Credito Oficial 17/30.04.22 MTN (XS1681522998) | EUR | 200 | |

| 0,0000 % Instituto de Credito Oficial 19/31.10.22 MTN (XS2073787470) | EUR | 110 | |

| 3,9000 % Ireland 13/20.03.23 (IE00B4S3JD47) | EUR | 225 | 600 |

| 0,4500 % Italy 16/01.06.21 (IT0005175598) | EUR | 600 | |

| 0,0500 % Italy 19/15.01.23 (IT0005384497) | EUR | 1 300 | |

| 1,0000 % Italy 19/15.07.22 (IT0005366007) | EUR | 400 | 400 |

| 0,1000 % Italy B.P.T. 16/15.05.22 INFL (IT0005188120) | EUR | 1 000 | |

| 1,3500 % Italy B.T.P. 15/15.04.22 (IT0005086886) | EUR | 370 | |

| 0,0000 % KfW 16/30.06.21 (DE000A2AARZ5) | EUR | 300 | |

| 0,0000 % LB Hessen-Thüringen 19/18.07.22 MTN OPF (XS1936190021) | EUR | 1 00 | |

| 0,0000 % Medtronic Global Holdings 20/15.03.23 (XS2240133459) | EUR | 1 30 | |

| 3,2500 % Netherlands 11/15.07.21 (NL0009712470) | EUR | 300 | |

| 0,0000 % Netherlands 16/15.01.22 (NL0011896857) | EUR | 300 | |

| 0,2500 % Nord/LB Lux. Cov. Bond Bank 17/ 23.08.21 MTN ÖPF (XS1569741884) | EUR | 1 00 | |

| 2,2000 % Portugal 15/17.10.22 (PTOTESOE0013) | EUR | 250 | |

| 0,2000 % Prologis Euro Finance 22/08.02.24 (XS2439004339) | EUR | 250 | 250 |

| 0,7500 % Spain 16/30.07.21 (ES00000128B8) | EUR | 700 | |

| 0,4000 % Spain 17/30.04.22 (ES00000128O1) | EUR | 300 | |

| 0,0500 % Spain 18/31.10.21 (ES0000012C46) | EUR | 200 | |

| 0,0000 % Spain 20/30.04.23 (ES0000012F84) | EUR | 500 | |

| 0,1250 % SR-Boligkreditt 16/08.06.21 MTN PF (XS1429577791) | EUR | 150 | |

| 0,0500 % Stadshypotek 16/20.06.22 MTN PF (XS1435031270) | EUR | 200 | |

| 0,7500 % Westpac Banking 15/22.07.21 MTN PF (XS1263878818) | EUR | 250 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||

| Verbriefte Geldmarktinstrumente | |||

| 3,5000 % Austria 06/15.09.21 MTN 144a (AT0000A001X2) | EUR | 250 | |

| Nicht notierte Wertpapiere | |||

| Aktien | |||

| Iberdrola Right (ES06445809N8) | Stück | 68 545 | 68 545 |

| Verzinsliche Wertpapiere | |||

| 1,2500 % UNEDIC 21/28.03.27 MTN S.OCT (FR00140062F0) | EUR | 300 | 300 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.06.2021 bis 31.05.2022

| I. Erträge | ||||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) | EUR | 38 794,60 | ||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 388 708,63 | ||

| 3. Zinsen aus inländischen Wertpapieren | EUR | 6 032,02 | ||

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 267 192,00 | ||

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | 62,59 | ||

| 6. Abzug inländischer Körperschaftsteuer | EUR | -5 819,07 | ||

| 7. Abzug ausländischer Quellensteuer | EUR | -6 271,77 | ||

| 8. Sonstige Erträge | EUR | 2 694,39 | ||

| Summe der Erträge | EUR | 691 393,39 | ||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen 1) | EUR | -12 686,42 | ||

| davon: | ||||

| Bereitstellungszinsen | EUR | -524,36 | ||

| 2. Verwaltungsvergütung | EUR | -1 198 523,81 | ||

| davon: | ||||

| Kostenpauschale | EUR | -1 198 523,81 | ||

| 3. Sonstige Aufwendungen | EUR | -18 695,07 | ||

| davon: | ||||

| Aufwendungen für Rechts- und | ||||

| Beratungskosten | EUR | -18 695,07 | ||

| Summe der Aufwendungen | EUR | -1 229 905,30 | ||

| III. Ordentlicher Nettoertrag | EUR | -538 511,91 | ||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | EUR | 16 748 055,86 | ||

| 2. Realisierte Verluste | EUR | -2 696 989,16 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | 14 051 066,70 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 13 512 554,79 | ||

| 1. Nettoveränderung der nichtrealisierten Gewinne | EUR | -13 293 777,85 | ||

| 2. Nettoveränderung der nichtrealisierten Verluste | EUR | -1 244 403,58 | ||

| VI. Nichtrealisiertes Ergebnis des Geschäftsjahres | EUR | -14 538 181,43 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | -1 025 626,64 |

Hinweis: Die Nettoveränderung der nichtrealisierten Gewinne (Verluste) errechnet sich aus Gegenüberstellung der Summe aller nichtrealisierten Gewinne (Verluste) zum Ende des Geschäftsjahres und der Summe aller nichtrealisierten Gewinne (Verluste) zu Beginn des Geschäftsjahres. In die Summe der nichtrealisierten Gewinne (Verluste) fließen die positiven (negativen) Differenzen ein, die aus dem Vergleich der Wertansätze der einzelnen Vermögensgegenstände zum Berichtsstichtag mit den Anschaffungskosten resultieren.

Die nichtrealisierten Ergebnisse werden ohne Ertragsausgleich ausgewiesen.

1) Enthalten sind negative Zinsen auf Bankguthaben.

Entwicklungsrechnung für das Sondervermögen

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 74 413 591,31 |

| 1. Ausschüttung/Steuerabschlag für das Vorjahr | EUR | -275 125,36 |

| 2. Mittelzufluss (netto) | EUR | -3 270 938,22 |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | EUR | 1 707 607,01 |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | EUR | -4 978 545,23 |

| 3. Ertrags- und Aufwandsausgleich | EUR | 211 014,78 |

| 4. Ergebnis des Geschäftsjahres | EUR | -1 025 626,64 |

| davon: | ||

| Nettoveränderung der nichtrealisierten Gewinne | EUR | -13 293 777,85 |

| Nettoveränderung der nichtrealisierten Verluste | EUR | -1 244 403,58 |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 70 052 915,87 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Ausschüttung | Insgesamt | Je Anteil | |

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 4 901 563,89 | 5,18 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 13 512 554,79 | 14,27 |

| 3. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | -7 858 845,58 | -8,30 |

| 2. Vortrag auf neue Rechnung | EUR | -10 507 937,38 | -11,10 |

| III. Gesamtausschüttung | EUR | 47 335,72 | 0,05 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen am Ende des Geschäftsjahres EUR | Anteilwert EUR | |

| 2022 | 70 052 915,87 | 74,00 |

| 2021 | 74 413 591,31 | 75,24 |

| 2020 | 75 486 927,14 | 68,91 |

| 2019 | 78 083 258,73 | 67,08 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

Das durch Derivate erzielte zu Grunde liegende Exposure:

EUR 13 319 594,10

Vertragspartner der Derivate-Geschäfte:

HSBC Continental Europe S.A., Paris

Angaben nach dem qualifizierten Ansatz:

Zusammensetzung des Vergleichsvermögens

50% Lehman Aggregate Bond Index 1-3, 8.33% MSCI Europe SRI, 8.33% MSCI USA SRI, 8.33% MSCI Japan SRI, 8.33% MSCI EM SRI, 8.33% MSCI Europe Minimum Volatility, 8.33% MSCI USA Minimum Volatility vom 01.03.2022 bis 31.05.2022

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 48,247 |

| größter potenzieller Risikobetrag | % | 78,734 |

| durchschnittlicher potenzieller Risikobetrag | % | 63,337 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.03.2022 bis 31.05.2022 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Zusammensetzung des Vergleichsvermögens

STOXX Eurozone 50 (Net Return) vom 01.06.2021 bis 28.02.2022

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 36,002 |

| größter potenzieller Risikobetrag | % | 100,759 |

| durchschnittlicher potenzieller Risikobetrag | % | 81,184 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.06.2021 bis 28.02.2022 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Die durchschnittliche Hebelwirkung aus der Nutzung von Derivaten betrug im Berichtszeitraum 1,4, wobei zur Berechnung der Hebelwirkung die Bruttomethode verwendet wurde.

Sonstige Angaben

Anteilwert: EUR 74,00

Umlaufende Anteile: 946 714,325

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände:

Die Bewertung erfolgt durch die Verwahrstelle unter Mitwirkung der Kapitalverwaltungsgesellschaft. Die Verwahrstelle stützt sich hierbei grundsätzlich auf externe Quellen.

Sofern keine handelbaren Kurse vorliegen, werden Bewertungsmodelle zur Preisermittlung (abgeleitete Verkehrswerte) genutzt, die zwischen Verwahrstelle und Kapitalverwaltungsgesellschaft abgestimmt sind und sich so weit als möglich auf Marktparameter stützen. Diese Vorgehensweise unterliegt einem permanenten Kontrollprozess. Preisauskünfte Dritter werden durch andere Preisquellen, modellhafte Rechnungen oder durch andere geeignete Verfahren auf Plausibilität geprüft.

Die in diesem Bericht ausgewiesenen Anlagen werden nicht zu abgeleiteten Verkehrswerten bewertet.

Angaben zur Transparenz sowie zur Gesamtkostenquote:

Die Gesamtkostenquote belief sich auf 1,72% p.a. Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) einschließlich eventueller Bereitstellungszinsen als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Für das Sondervermögen ist gemäß den Anlagebedingungen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalgebühr von 1,65% p.a. vereinbart. Davon entfallen bis zu 0,15% p.a. auf die Verwahrstelle und bis zu 0,05% p.a. auf Dritte (Druck- und Veröffentlichungskosten, Abschlussprüfung sowie Sonstige).

Im Geschäftsjahr vom 1. Juni 2021 bis 31. Mai 2022 erhielt die Kapitalverwaltungsgesellschaft DWS Investment GmbH für das Investmentvermögen Dynamic Global Balance keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwendungserstattungen, bis auf von Brokern zur Verfügung gestellte Finanzinformationen für Research-Zwecke.

Die Gesellschaft zahlt von dem auf sie entfallenden Teil der Kostenpauschale mehr als 10% an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen.

Für die Investmentanteile sind in der Vermögensaufstellung in Klammern die aktuellen Verwaltungsvergütungs-/Kostenpauschalsätze zum Berichtsstichtag für die im Wertpapiervermögen enthaltenen Sondervermögen aufgeführt. Das Zeichen + bedeutet, dass darüber hinaus ggf. eine erfolgsabhängige Vergütung berechnet werden kann. Da das Sondervermögen im Berichtszeitraum andere Investmentanteile („Zielfonds“) hielt, können weitere Kosten, Gebühren und Vergütungen auf Ebene des Zielfonds angefallen sein.

Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt.

Die im Berichtszeitraum gezahlten Transaktionskosten beliefen sich auf EUR 27 600,11. Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Berichtszeitraum für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen. Eventuell gezahlte Finanztransaktionssteuern werden in die Berechnung einbezogen.

Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Fondsvermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen (Anteil von fünf Prozent und mehr) sind, betrug 3,41 Prozent der Gesamttransaktionen. Ihr Umfang belief sich hierbei auf insgesamt 8 343 813,84 EUR.

Angaben zur Mitarbeitervergütung

Die DWS Investment GmbH („die Gesellschaft“) ist eine Tochtergesellschaft der DWS Group GmbH & Co. KGaA („DWS KGaA“), Frankfurt am Main, einem der weltweit führenden Vermögensverwalter mit einer breiten Palette an Investmentprodukten und -dienstleistungen über alle wichtigen Anlageklassen sowie auf Wachstumstrends zugeschnittenen Lösungen.

Die DWS KGaA, an der die Deutsche Bank AG eine Mehrheitsbeteiligung hält, ist an der Frankfurter Wertpapierbörse notiert.

Infolge einer branchenspezifischen Regulierung gemäß OGAW V (fünfte Richtlinie betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren) sowie gemäß § 1 und § 27 der deutschen Institutsvergütungsverordnung („InstVV“) findet die Vergütungspolitik und -strategie des Deutsche Bank-Konzerns („DB-Konzern“) keine Anwendung auf die Gesellschaft. Die DWS KGaA und ihre Tochterunternehmen („DWS-Konzern“ oder nur „Konzern“) verfügen über eigene vergütungsbezogene Governance-Regeln, Richtlinien und Strukturen, unter anderem einen konzerninternen DWS-Leitfaden zur Ermittlung von Mitarbeitern mit wesentlichem Einfluss auf Ebene der Gesellschaft sowie auf Ebene des DWS-Konzerns im Einklang mit den in der OGAW V und den Leitlinien der Europäischen Wertpapier- und Marktaufsichtsbehörde für solide Vergütungspolitiken („ESMA-Leitlinien“) aufgeführten Kriterien.

Governance-Struktur

Das Management des DWS-Konzerns erfolgt durch die DWS Management GmbH als Komplementärin der DWS KGaA. Die Geschäftsführung der Komplementärin besteht aus sechs Mitgliedern, die die Geschäftsführung („GF“) des Konzerns bilden. Die durch das DWS Compensation Committee („DCC“) unterstützte Geschäftsführung ist für die Einführung und Umsetzung des Vergütungssystems für Mitarbeiter verantwortlich. Dabei wird sie vom Aufsichtsrat der DWS KGaA kontrolliert, der ein Remuneration Committee („RC“) eingerichtet hat. Das RC unterstützt den Aufsichtsrat bei der Überwachung der angemessenen Ausgestaltung der Vergütungssysteme für die Konzernmitarbeiter. Dies erfolgt unter Berücksichtigung der Auswirkung des Vergütungssystems auf das konzernweite Risiko-, Kapital- und Liquiditätsmanagement sowie die Übereinstimmung der Vergütungsstrategie mit der Geschäfts- und Risikostrategie des DWS-Konzerns.

Aufgabe des DCC ist die Entwicklung und Gestaltung von nachhaltigen Vergütungsrahmenwerken und Grundsätzen der Unternehmenstätigkeit, die Aufstellung von Empfehlungen zur Gesamtvergütung sowie die Sicherstellung einer angemessenen Governance und Kontrolle im Hinblick auf Vergütung und Zusatzleistungen für den Konzern. Das DCC legt quantitative und qualitative Faktoren zur Leistungsbeurteilung als Basis für vergütungsbezogene Entscheidungen fest und gibt Empfehlungen für die Geschäftsführung bezüglich des jährlichen Pools der variablen Vergütung und dessen Zuteilung zu verschiedenen Geschäftsbereichen und Infrastrukturfunktionen ab. Stimmberechtigte Mitglieder des DCC sind der Chief Executive Officer („CEO“), Chief Financial Officer („CFO“), Chief Operating Officer („COO“), und Global Head of HR. Der Head of Reward & Analytics ist nicht stimmberechtigtes Mitglied. Kontrollfunktionen wie Compliance, Anti-Financial Crime und Risk Management werden durch den CFO und den COO im DCC vertreten und sind im Hinblick auf ihre jeweiligen Aufgaben und Funktionen bei der Ausgestaltung und Umsetzung der Vergütungssysteme des Konzerns angemessen einbezogen. Damit soll einerseits sichergestellt werden, dass es durch die Vergütungssysteme nicht zu Interessenkonflikten kommt, und andererseits die Auswirkungen auf das Risikoprofil des Konzerns überprüft werden. Das DCC überprüft das Vergütungsrahmenwerk des Konzerns mindestens einmal jährlich. Dazu gehört die Überprüfung der für die Gesellschaft geltenden Grundsätze sowie eine Beurteilung, ob aufgrund von Unregelmäßigkeiten wesentliche Änderungen oder Ergänzungen vorzunehmen sind.

Das DCC wird von zwei Unter-Ausschüssen unterstützt: Dem DWS Compensation Operating Committee („COC“), das implementiert wurde, um das DCC bei der Überprüfung der technischen Gültigkeit, der Operationalisierung und der Genehmigung von neuen oder bestehenden Vergütungsplänen zu unterstützen. Dem Integrity Review Committee („IRC“), das eingerichtet wurde, um Angelegenheiten im Zusammenhang mit der Aussetzung und dem Verfall von aufgeschobenen DWS-Vergütungselementen zu prüfen und darüber zu entscheiden.

Im Rahmen der jährlichen internen Überprüfung auf Ebene des DWS-Konzerns wurde festgestellt, dass die Ausgestaltung des Vergütungssystems angemessen ist und keine wesentlichen Unregelmäßigkeiten vorliegen.

Vergütungsstruktur

Für die Mitarbeiter der Gesellschaft gelten die Vergütungsstandards und -grundsätze der DWS-Vergütungspolitik, die jährlich überprüft wird. Im Rahmen der Vergütungspolitik verwendet der Konzern, einschließlich der Gesellschaft, einen Gesamtvergütungsansatz („GV“), der Komponenten für eine fixe („FV“) und variable Vergütung („VV“) umfasst.

Der Konzern stellt sicher, dass FV und VV für alle Kategorien und Gruppen von Mitarbeitern angemessen aufeinander abgestimmt werden. Die Strukturen und Ebenen des GV entsprechen den subdivisionalen und regionalen Vergütungsstrukturen, internen Zusammenhängen sowie Marktdaten und tragen zu einer einheitlichen Gestaltung innerhalb des Konzerns bei. Eines der Hauptziele der Konzernstrategie besteht darin, nachhaltige Leistung über alle Ebenen einheitlich anzuwenden und die Transparenz bei Vergütungsentscheidungen und deren Auswirkung auf Aktionäre und Mitarbeiter im Hinblick auf die Geschäftsentwicklung des DWS-Konzerns zu erhöhen. Ein wesentlicher Aspekt der Konzern-Vergütungsstrategie ist die Schaffung eines langfristigen Gleichgewichts zwischen den Interessen von Mitarbeitern, Aktionären und Kunden.

Die fixe Vergütung entlohnt die Mitarbeiter entsprechend ihren Qualifikationen, Erfahrungen und Kompetenzen sowie den Anforderungen, der Bedeutung und dem Umfang ihrer Funktionen. Bei der Festlegung eines angemessenen Betrags für die fixe Vergütung werden das marktübliche Vergütungsniveau für jede Rolle sowie interne Vergleiche und geltende regulatorische Vorgaben herangezogen.

Mit der variablen Vergütung hat der Konzern ein diskretionäres Instrument an der Hand, mit dem er Mitarbeiter für ihre Leistungen und Verhaltensweisen zusätzlich entlohnen kann, ohne eine zu hohe Risikotoleranz zu fördern. Bei der Festlegung der VV werden solide Risikomaßstäbe durch Einbeziehung der Risikotoleranz des Konzerns, dessen Tragfähigkeit und Finanzlage sowie durch eine völlig flexible Politik im Hinblick auf die Gewährung bzw. „Nicht-Gewährung“ der VV angesetzt. Die VV besteht generell aus zwei Bestandteilen: der DWS-Komponente (im Englischen „Franchise Variable Compensation“ / „FVC“) und der „individuellen Komponente“ Es gibt weiterhin keine Garantien für eine VV im laufenden Beschäftigungsverhältnis.

Für das Geschäftsjahr 2021 wird die DWS-Komponente überwiegend anhand von drei Erfolgskennzahlen („Key Performance Indicators“ – „KPIs“) auf Ebene des DWS-Konzerns bestimmt: Bereinigte Aufwands-Ertrags-Relation („Cost Income Ratio“ – „CIR“), Nettomittelzuflüsse und ESG-Kriterien. Diese drei KPIs stellen wichtige Gradmesser für die Finanzziele des DWS-Konzerns dar und bilden dessen nachhaltige Leistung ab.

Daneben wird eine individuelle VV („IVV“) gewährt. Die IVV berücksichtigt zahlreiche finanzielle und nichtfinanzielle Faktoren. Dazu gehören der Vergleich mit der Referenzgruppe des Mitarbeiters und Überlegungen zur Mitarbeiterbindung.

Sowohl die DWS- als auch die individuelle Komponente der VV kann in bar oder in Form von aktienbasierten oder fondsbasierten Instrumenten im Rahmen der Konzern-Vereinbarungen in Bezug auf die aufgeschobene Vergütung ausgezahlt bzw. gewährt werden. Der Konzern behält sich das Recht vor, den Gesamtbetrag der VV, einschließlich der DWS-Komponente, auf null zu reduzieren, wenn gemäß geltendem lokalen Recht ein erhebliches Fehlverhalten, leistungsbezogene Maßnahmen, Disziplinarmaßnahmen oder ein nicht zufriedenstellendes Verhalten seitens eines Mitarbeiters vorliegen.

Festlegung der VV und angemessene Risikoadjustierung

Die VV-Pools des Konzerns werden einer angemessenen Anpassung der Risiken unterzogen, die die Adjustierung ex ante als auch ex post umfasst. Die angewandte robuste Methode soll sicherstellen, dass bei der Festlegung der VV sowohl der risikoadjustierten Leistung als auch der Kapital- und Liquiditätsausstattung des Konzerns Rechnung getragen wird. Die Ermittlung des Gesamtbetrags der VV orientiert sich primär an (i) der Tragfähigkeit des Konzerns (das heißt, was „kann“ der DWS-Konzern langfristig an VV im Einklang mit regulatorischen Anforderungen gewähren) und (ii) der Leistung (das heißt, was „sollte“ der Konzern an VV gewähren, um für eine angemessene leistungsbezogene Vergütung zu sorgen und gleichzeitig den langfristigen Erfolg des Unternehmens zu sichern).

Der Konzern hat für die Festlegung der VV auf Ebene der individuellen Mitarbeiter die „Grundsätze für die Festlegung der variablen Vergütung“ eingeführt. Diese enthalten Informationen über die Faktoren und Messgrößen, die bei Entscheidungen zur IVV berücksichtigt werden müssen. Dazu zählen beispielsweise Investmentperformance, Kundenbindung, Erwägungen zur Unternehmenskultur sowie Zielvereinbarungen und Leistungsbeurteilungen im Rahmen des „Ganzheitliche Leistung“-Ansatzes. Zudem werden Hinweise der Kontrollfunktionen und Disziplinarmaßnahmen sowie deren Einfluss auf die VV einbezogen.

Das DWS DCC verwendet im Rahmen eines diskretionären Entscheidungsprozesses finanzielle und nichtfinanzielle Kennzahlen zur Ermittlung differenzierter und leistungsbezogener VV-Pools für die Geschäfts- und Infrastrukturbereiche.

Nachhaltige Vergütung

Nachhaltigkeit und Nachhaltigkeitsrisiken sind elementarer Bestandteil bei der Bestimmung der variablen Vergütung. Dementsprechend steht die DWS-Vergütungsrichtlinie mit den für den Konzern geltenden Nachhaltigkeitskriterien im Einklang. Dadurch schafft der DWS-Konzern Verhaltensanreize, die sowohl die Investoreninteressen als auch den langfristigen Erfolg des Unternehmens fördern. Relevante Nachhaltigkeitsfaktoren werden regelmäßig überprüft und in die Gestaltung der Vergütungsstruktur integriert.

Vergütung für das Jahr 2021

Trotz der anhaltenden Pandemie führte das vielfältige Angebot an Anlageprodukten und -lösungen zu neuen Rekordwerten beim Nettomittelaufkommen im Jahr 2021. Es war das dritte Jahr in Folge, in dem der DWS-Konzern seine Geschäftsergebnisse verbessern konnte und ein guter Start in Phase zwei der Unternehmensentwicklung (Transformation, Wachstum und Führung) in der die Organisation ihre strategischen Prioritäten effektiv umsetzen konnte.

Der verstärkte Fokus auf die Anlageperformance, die erhöhte Nachfrage der Anleger nach anvisierten Anlageklassen und nachhaltigen Anlagestrategien sowie erhebliche Beiträge aus strategischen Partnerschaften waren wesentliche Treiber für diesen Erfolg.

Vor diesem Hintergrund hat das DCC die Tragfähigkeit der VV für das Jahr 2021 kontrolliert und festgestellt, dass die Kapital- und Liquiditätsausstattung des Konzerns über den regulatorisch vorgeschriebenen Mindestanforderungen und dem internen Schwellenwert für die Risikotoleranz liegt.

Als Teil der im März 2022 für das Performance-Jahr 2021 gewährten VV wurde die DWS-Komponente allen berechtigten Mitarbeitern auf Basis der Bewertung der festgelegten Leistungskennzahlen gewährt. Die Geschäftsführung des DWS-Konzerns hat für 2021 unter Berücksichtigung der beträchtlichen Leistung der Mitarbeiter und in ihrem Ermessen einen Zielerreichungsgrad von 100% festgelegt.

Identifizierung von Risikoträgern

Im Einklang mit den Anforderungen des Kapitalanlagegesetzbuches in Verbindung mit den Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der OGAW-Richtlinie der Europäischen Wertpapier- und Marktaufsichtsbehörde („ESMA“) hat die Gesellschaft, die einen wesentlichen Einfluss auf das Risikoprofil der Gesellschaft haben („Risikoträger“). Das Identifizierungsverfahren basiert auf der Bewertung des Einflusses folgender Kategorien von Mitarbeitern auf das Risikoprofil der Gesellschaft oder einen von ihr verwalteten Fonds: (a) Geschäftsführung/Senior Management, (b) Portfolio-/Investmentmanager, (c) Kontrollfunktionen, (d) Mitarbeiter mit Leitungsfunktionen in Verwaltung, Marketing und Human Resources, (e) sonstige Mitarbeiter (Risikoträger) mit wesentlichem Einfluss, (f) sonstige Mitarbeiter in der gleichen Vergütungsstufe wie sonstige Risikoträger, deren Tätigkeit einen Einfluss auf das Risikoprofil der Gesellschaft oder des Konzerns hat. Mindestens 40% der VV für Risikoträger werden aufgeschoben vergeben. Des Weiteren werden für wichtige Anlageexperten mindestens 50% sowohl des direkt ausgezahlten als auch des aufgeschobenen Teils in Form von aktienbasierten oder fondsbasierten Instrumenten des DWS-Konzerns gewährt. Alle aufgeschobenen Komponenten sind bestimmten Leistungs- und Verfallbedingungen unterworfen, um eine angemessene nachträgliche Risikoadjustierung zu gewährleisten. Bei einem VV-Betrag von weniger als EUR 50.000 erhalten Risikoträger ihre gesamte VV in bar und ohne Aufschub.

Zusammenfassung der Informationen zur Vergütung für die Gesellschaft für 2021 1)

| Jahresdurchschnitt der Mitarbeiterzahl | 484 | |

| Gesamtvergütung | EUR | 91.151.926 |

| Fixe Vergütung | EUR | 55.826.772 |

| Variable Vergütung | EUR | 35.325.154 |

| davon: Carried Interest | EUR | 0 |

| Gesamtvergütung für Senior Management 2) | EUR | 6.214.631 |

| Gesamtvergütung für sonstige Risikoträger | EUR | 12.146.217 |

| Gesamtvergütung für Mitarbeiter mit Kontrollfunktionen | EUR | 2.531.675 |

1) Vergütungsdaten für Delegierte, an die die Gesellschaft Portfolio- oder Risikomanagementaufgaben übertragen hat, sind nicht in der Tabelle erfasst.

2) „Senior Management“ umfasst nur die Geschäftsführung der Gesellschaft. Die Geschäftsführung erfüllt die Definition als Führungskräfte der Gesellschaft. Über die Geschäftsführung hinaus wurden keine weiteren Führungskräfte identifiziert.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften (WpFinGesch.) und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte gemäß der o.g. rechtlichen Bestimmung vor.

Informationen zu ökologischen und/oder sozialen Merkmalen

Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8(1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor) sowie im Sinne des Artikels 6 der Verordnung (EU) 2020/852 (Taxonomie)

Mit diesem Sondervermögen bewarb die Gesellschaft ökologische und soziale Merkmale oder eine Kombination aus diesen Merkmalen im Sinne von Artikel 8 der EU-Verordnung 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor), ohne dabei eine explizite ESG und/oder nachhaltige Anlagestrategie zu verfolgen.

Das an die DWS International GmbH, Mainzer Landstr. 11-17, 60329 Frankfurt am Main, ausgelagerte Portfoliomanagement bewertete und berücksichtigte im Rahmen des Wertpapierauswahlprozesses neben klassischen Kriterien wie Wertentwicklung, Liquidität, Risiko und dem finanziellen und wirtschaftlichen Erfolg eines Emittenten auch seine Leistung in den Bereichen Umwelt, Soziales und Unternehmensführung (sogenannte „ESG-Standards“ für die entsprechenden englischen Bezeichnungen Environmental, Social und Governance). Die Bewertung und Berücksichtigung der ESG-Standards erfolgte im Rahmen der Umsetzung der individuellen Anlagestrategie des Fonds in Form von Basis-Ausschlüssen von Vermögensgegenständen, die das Anlageuniversum beschränkten. Diese Ausschlüsse waren daher von grundlegender Natur und stellten somit keine Ausrichtung auf Investitionen in nachhaltige Vermögensgegenstände oder eine nachhaltige Anlagestrategie dar.