LBBW Asset Management Investmentgesellschaft mbH – Jahresbericht zum 30.04.2022 TrendPortfolio Invest (EUR) DE000A14XP08

LBBW Asset Management Investmentgesellschaft mbH

Stuttgart

Jahresbericht zum 30.04.2022

Jahresbericht

TrendPortfolio Invest

DE000A14XP08

Tätigkeitsbericht zum 30.04.2022

I. Anlageziele und Politik

Das Ziel der Anlagepolitik des Fonds besteht darin, den Anlegern einen Ertrag zukommen zu lassen, der an die Wertentwicklung des TrendPortfolio II Index anknüpft. Der TrendPortfolio II Index strebt durch die breite Diversifizierung über mehrere Anlageklassen und mehrere Länder einen positiven Kapitalzuwachs an.

Der TrendPortfolio II Index agiert nach einem regelbasierten Trendfolgemechanismus. Es wird dabei in diverse Anlageklassen investiert. Insgesamt gibt es neun Anlageklassen (Edelmetalle, europäische Aktien, US Aktien, Aktien mit niedriger Volatilität, europäische Anleihen mit Schwerpunkt Deutschland, US-Anleihen, europäische Anleihen mit Schwerpunkt Deutschland invers, US-Anleihen invers und Anleihen global mit Schwerpunkt Unternehmensanleihen), aus denen monatlich maximal die vier besten ausgewählt werden. Diese haben in den letzten sechs Monaten einen positiven Trend gezeigt und die höchste positive Rendite erzielt. Wenn keine Anlageklasse einen positiven Trend aufweist, kann die Investitionsquote bei 0 % liegen. Eine ausführliche Indexbeschreibung kann unter: https://indices.barclays/trendportfolioimd abgerufen werden. Die Kurse des im Fonds verwendeten TrendPortfolio II Index können unter: https://indices.barclays/BXIITPII abgerufen werden. Die liquiden Mittel werden derzeit im Rahmen der Anlagegrenzen überwiegend in kurzlaufende auf Euro lautende Rentenpapiere mit guter Schuldnerbonität angelegt oder in Bankguthaben gehalten.

Die Auswahl der einzelnen Vermögensgegenstände obliegt dem Fondsmanagement.

II. Wertentwicklung während des Berichtszeitraums

Das Sondervermögen erzielte im Berichtszeitraum eine Performance in Höhe von 1,67% gemäß BVI-Methode. Nach der BVI-Methode wird die Wertentwicklung der Anlage als prozentuale Veränderung zwischen dem angelegten Vermögen zu Beginn des Berichtszeitraums und seinem Wert am Ende des Berichtszeitraums definiert; etwaige Ausschüttungen werden rechnerisch neutralisiert.

Die folgende Grafik zeigt die Performanceentwicklung des Sondervermögens im Berichtszeitraum:

III. Darstellung der Tätigkeiten im Berichtszeitraum

a) Übersicht über die Anlagegeschäfte

Darstellung des Transaktionsvolumens während des Berichtszeitraumes vom 03. Mai 2021 bis 29. April 2022

Transaktionsvolumen im Berichtszeitraum

| Bezeichnung | Kauf | Verkauf | Währung |

| Anleihen | 5.959.130,28 | -6.675.124,80 | EUR |

| Derivate* (gesamt) | 342.013.287,75 | -344.703.156,78 | EUR |

| davon Swaps | 342.013.287,75 | -344.703.156,78 | EUR |

* Bei Derivaten erfolgt die Angabe des Transaktionsvolumens anhand des anzurechnenden Wertes und beinhaltet sowohl Opening- als auch Closinggeschäfte. Verfallene Derivate sind in den ausgewiesenen Werten nicht enthalten.

b) Allokation Renten

Die folgende Grafik zeigt die Entwicklung der Rentenquote, welche als Prozentsatz des Rentenbestandes (inklusive Rentenzielfonds) am Fondsvolumen im Berichtszeitraum definiert ist:

Rentenquote

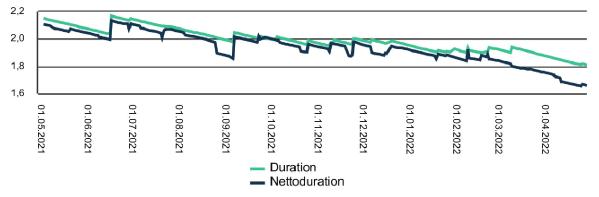

Die Duration sowie Nettoduration (i.e. Duration inklusive Futures- und Kassenposition) des Sondervermögens im Berichtszeitraum zeigt folgende Grafik:

Duration, Nettoduration

c) Strukturveränderungen

Die Strukturveränderungen im Fonds zwischen Beginn und Ende des Berichtszeitraums werden nachfolgend dargestellt:

Analyse hinsichtlich der Restlaufzeit im Rentenbereich:

Analyse nach Laufzeiten

d) Strategische Managemententscheidungen im Berichtszeitraum

Im Berichtszeitraum hat das Sondervermögen hauptsächlich aus fest verzinslichen Anleihen bestanden.

Dabei setzte sich der Anleihebestand zum 29.04.2022 aus 66.0% Covered Bonds, 3.9% Sub-Sovereigns und 30.1% Senior Financials Bonds zusammen.

Die Cash-Quote des Fondsvermögens hat am 29.04.2022 8.3% betragen.

Die Laufzeiten verteilen sich im Rentenvermögen wie folgt: 84.8% der Anleihen liegen unter 3 Jahre und 15.7% bis maximal 4 Jahre.

Bei den Ratingklassen ist verstärkt auf höchste Bonität geachtet worden. 63.7% im Rentenvermögen haben ein Aaa-Rating und 9.3% ein Aa-Rating. 27% weisen ein A-Rating aus.

Bei der Länderverteilung im Rentenvermögen bilden Norwegen mit 15.1%, Frankreich mit 14.7% und Großbritannien mit 12.6% den Anlageschwerpunkt, gefolgt von Deutschland mit 10.8%.

Die restlichen 46.8% verteilen sich auf die Niederlande, Schweden, Neuseeland, Österreich, Australien, Kanada, Finnland, Dänemark und Spanien.

Die Performance des Rentenvermögens betrug im Berichtszeitraum -2.41%.

Risikomanagement:

Eine Reduktion des Marktrisikos durch Kassenhaltung oder Sicherungsgeschäfte fand im Geschäftsjahr in größerem Stil nicht statt.

Das Fondsvermögen war durchgehend breit gestreut.

Zum aktuellen Geschäftsjahresende ist der Fonds in 43 Rententitel investiert.

Dabei liegt das größte Einzelpositionsgewicht bei 3.6 % des Fondsvermögens.

Auf die 10 größten Rententitel entfallen insgesamt 33.4 % des Fondsvermögens.

IV. Hauptanlagerisiken und wirtschaftliche Unsicherheiten im Berichtszeitraum

Adressenausfallrisiko

Das Adressenausfallrisiko beschreibt das Risiko, dass ein Emittent seine Zahlungsverpflichtungen nicht oder nicht fristgerecht erfüllt.

Das Adressenausfallrisiko wird bei der LBBW AM mittels einer Kennzahl, die in Anlehnung an den KSA[1]-Wert der CRD[2] definiert ist, gemessen. Dabei werden Produktarten mit Fremdkapitalcharakter an Hand ihres externen Ratings angerechnet.

Beispielsweise wird eine Anleihe mittlerer Bonität (Rating von BBB+ bis BBB-) mit 8% ihres Marktwerts angerechnet.

Die so berechnete Kennzahl führt – bezogen auf das gesamte Fondsvermögen – zu nachfolgend dargestellter Risikoeinstufung:

| Kennzahl | ≤ 5% | ≤ 10% | ≤ 15% | > 15% |

| Risikostufe | geringes Adressenausfallrisiko | mittleres Adressenausfallrisiko | hohes Adressenausfallrisiko | sehr hohes Adressenausfallrisiko |

| Sondervermögen | 3,32% |

[1] Kreditrisiko-Standardansatz

[2] Capital Requirements Directive

Liquiditätsrisiko

Liquiditätsrisiko ist das Risiko, dass eine Position im Portfolio des Investmentvermögens nicht innerhalb hinreichend kurzer Zeit und ggf. nur mit Kursabschlägen veräußert oder geschlossen werden kann und dass dies die Fähigkeit des Investmentvermögens beeinträchtigt, den Anforderungen zur Erfüllung des Rückgabeverlangens nach dem KAGB oder sonstiger Zahlungsverpflichtungen nachzukommen.

Das Liquiditätsrisiko wird mittels der Liquiditätsquote gemessen. Dabei werden diejenigen Vermögenswerte des Fonds, welche innerhalb eines Tages zu akzeptablen Liquidierungskosten veräußert werden können ins Verhältnis zum Fondsvolumen gesetzt.

Die so berechnete Kennzahl führt – bezogen auf das gesamte Fondsvermögen – zu nachfolgend dargestellter Risikoeinstufung:

| Kennzahl | ≥ 80% | ≥ 60% | ≥ 40% | < 40% |

| Risikostufe | geringes Liquiditätsrisiko | mittleres Liquiditätsrisiko | hohes Liquiditätsrisiko | sehr hohes Liquiditätsrisiko |

| Sondervermögen | 99,71% |

Zinsänderungsrisiko

Das Zinsänderungsrisiko beinhaltet das Risiko, durch Marktzinsänderungen einen Vermögensverlust zu erleiden.

Das Zinsänderungsrisiko wird bei der LBBW AM als Value-at-Risk-Kennzahl gemessen.

Dabei werden eine Haltedauer von 10 Tagen und ein Konfidenzniveau von 99% angenommen.

Das Zinsänderungsrisiko beinhaltet sowohl allgemeine Marktbewegungen, als auch titelspezifische Wertänderungen.

Der so berechnete Value-at-Risk führt – bezogen auf das gesamte Fondsvermögen – zu nachfolgend dargestellter Risikoeinstufung:

| VaR-Zinsänderung | ≤ 0,5% | ≤ 1% | ≤ 3% | > 3% |

| Risikostufe | geringes Zinsrisiko | mittleres Zinsrisiko | hohes Zinsrisiko | sehr hohes Zinsrisiko |

| Sondervermögen | 0,52% |

Aktienkursrisiko bzw. Risiko aus Zielfonds

Das Aktienkursrisiko umfasst das Verlustrisiko auf Grund der Schwankungen von Aktienkursen sowie sämtliche Risiken aus Zielfonds.

Das Aktienkursrisiko wird bei der LBBW AM als Value-at-Risk-Kennzahl gemessen.

Dabei werden eine Haltedauer von 10 Tagen und ein Konfidenzniveau von 99% angenommen.

Das Aktienkursrisiko beinhaltet sowohl allgemeine Marktbewegungen, als auch titelspezifische Wertänderungen.

Der so berechnete Value-at-Risk führt – bezogen auf das gesamte Fondsvermögen – zu nachfolgend dargestellter Risikoeinstufung:

| VaR-Aktienkurs | ≤ 0,5% | ≤ 3% | ≤ 6% | > 6% |

| Risikostufe | geringes Aktienkursrisiko | mittleres Aktienkursrisiko | hohes Aktienkursrisiko | sehr hohes Aktienkursrisiko |

| Sondervermögen | 4,83% |

Währungsrisiko

Die Vermögenswerte können in einer anderen Währung als der Fondswährung angelegt sein (Fremdwährungspositionen). Aufgrund von Wechselkursschwankungen können Risiken bezüglich dieser Vermögenswerte bestehen, die sich im Rahmen der täglichen Bewertung negativ auf den Wert des Fondsvermögens auswirken können.

Das Währungsrisiko wird bei der LBBW AM als Value-at-Risk-Kennzahl gemessen.

Dabei werden eine Haltedauer von 10 Tagen und ein Konfidenzniveau von 99% angenommen.

Der so berechnete Value-at-Risk führt – bezogen auf das gesamte Fondsvermögen – zu nachfolgend dargestellter Risikoeinstufung:

| VaR-Währung | ≤ 0,1% | ≤ 1% | ≤ 3% | > 3% |

| Risikostufe | geringes Währungsrisiko | mittleres Währungsrisiko | hohes Währungsrisiko | sehr hohes Währungsrisiko |

| Sondervermögen | 0,00% |

Operationelles Risiko

Operationelle Risiken werden als Gefahr von Verlusten definiert, die in Folge von Unangemessenheit oder Versagen von internen Kontrollen und Systemen, Menschen oder aufgrund externer Ereignisse eintreten. Rechts- und Reputationsrisiken werden mit eingeschlossen.

Das Sondervermögen war im Berichtszeitraum grundsätzlich operationellen Risiken in den Prozessen der Gesellschaft ausgesetzt, hat jedoch kein erhöhtes operationelles Risiko aufgewiesen.

V. Wesentliche Quellen des Veräußerungsergebnisses

Das Ergebnis aus Veräußerungsgeschäften setzt sich im Wesentlichen wie folgt zusammen:

TrendPortfolio Invest

Realisierte Gewinne

| Veräußerungsgew. aus Swapgeschäften | 3.625.499 |

| Veräußerungsgew. aus Währungskonten | 84 |

Realisierte Verluste

| Veräußerungsverl. aus Effektengeschäften | 149.704 |

| Veräußerungsverl. aus Swapgeschäften | 2.333.691 |

VI. Angaben gem. Artikel 11 der Verordnung (EU) 2019/ 2088

Die diesem Fonds zugrundeliegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten

VII. Ereignisse nach dem Berichtsstichtag

Die aufgrund des Einmarsches der russischen Truppen in die Ukraine weltweit beschlossenen Maßnahmen u.a. Ausschluss Russland aus dem SWIFT-System und weitere weitreichende Sanktionen gegen die russische Wirtschaft führten zu deutlichen Kursverlusten – vor allem an europäischen Börsen. Mittelfristig werden die Rahmenbedingungen der globalen Wirtschaft und an den Finanzmärkten von erhöhter Unsicherheit geprägt sein. Damit einher geht eine steigende Volatilität an den Finanzplätzen. Insofern unterliegt auch die zukünftige Wertentwicklung dieses Sondervermögens erhöhten Schwankungsrisiken.

Vermögensübersicht zum 30.04.2022

| Anlageschwerpunkte | Kurswert in EUR | % des Fondsvermögens |

| I. Vermögensgegenstände | 28.140.816,37 | 100,09 |

| 1. Anleihen | 25.663.765,11 | 91,28 |

| Norwegen | 3.868.848,00 | 13,76 |

| Frankreich | 3.770.193,00 | 13,41 |

| Großbritannien | 3.244.341,00 | 11,54 |

| Bundesrep. Deutschland | 2.765.973,00 | 9,84 |

| Niederlande | 1.864.656,11 | 6,63 |

| Schweden | 1.687.080,00 | 6,00 |

| Neuseeland | 1.576.808,00 | 5,61 |

| Österreich | 1.384.580,00 | 4,92 |

| Australien | 1.310.967,00 | 4,66 |

| Canada | 1.301.545,00 | 4,63 |

| Finnland | 1.291.384,00 | 4,59 |

| Dänemark | 1.002.250,00 | 3,56 |

| Spanien | 595.140,00 | 2,12 |

| 2. Derivate | 81.462,21 | 0,29 |

| 3. Bankguthaben | 2.329.271,61 | 8,28 |

| 4. Sonstige Vermögensgegenstände | 66.317,44 | 0,24 |

| II. Verbindlichkeiten | -24.207,83 | -0,09 |

| III. Fondsvermögen | 28.116.608,54 | 100,00 |

Vermögensaufstellung zum 30.04.2022

| Gattungsbezeichnung WKN Markt |

Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.04.2022 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Bestandspositionen | EUR | 25.663.765,11 | 91,28 | |||||

| Börsengehandelte Wertpapiere | EUR | 25.663.765,11 | 91,28 | |||||

| Verzinsliche Wertpapiere | ||||||||

| 0,3750 % Aareal Bank AG MTN-IHS Serie 278 v.19(24) A2E4CQ |

EUR | 500 | % | 97,794 | 488.970,00 | 1,74 | ||

| 0,5000 % ABN AMRO Bank N.V. EO-Medium-Term Notes 2018(23) A193F0 |

EUR | 1.000 | 100 | % | 99,939 | 999.390,00 | 3,55 | |

| 0,0100 % Achmea Bank N.V. EO-M.-T.Mortg.Cov.Bds 2020(25) A28YP6 |

EUR | 900 | 900 | % | 96,141 | 865.266,11 | 3,08 | |

| 0,1250 % ASB Finance Ltd. (Ldn Branch) EO-Med.T. Mtg Cov. Nts 16(23) A187GA |

EUR | 800 | % | 99,246 | 793.968,00 | 2,82 | ||

| 2,5000 % Australia & N. Z. Bkg Grp Ltd. EO-Med.-Term Cov. Bds 2014(24) A1ZB57 |

EUR | 300 | % | 102,909 | 308.727,00 | 1,10 | ||

| 0,2500 % Australia & N. Z. Bkg Grp Ltd. EO-Med.-Term Cov. Bds 2018(22) A2RUY5 |

EUR | 500 | % | 100,238 | 501.190,00 | 1,78 | ||

| 0,6250 % Banco de Sabadell S.A. EO-Cédulas Hipotec. 2016(24) A182QC |

EUR | 600 | % | 99,190 | 595.140,00 | 2,12 | ||

| 0,3750 % Berlin Hyp AG Hyp.-Pfandbr. v.16(24) Ser.198 BHY0BE |

EUR | 700 | % | 98,900 | 692.300,00 | 2,46 | ||

| 0,2500 % Berlin Hyp AG Hyp.-Pfandbr. v.18(23) Ser.209 BHY015 |

EUR | 300 | % | 99,987 | 299.961,00 | 1,07 | ||

| 0,6250 % BNZ Inter. Fund. Ltd.(Ldn Br.) EO-Med.-T.Mtg.Cov.Bds 2018(25) A192Z1 |

EUR | 800 | 800 | % | 97,855 | 782.840,00 | 2,78 | |

| 0,7500 % BPCE SFH EO-Med.-T.Obl.Fin.Hab.2018(25) A19W1R |

EUR | 600 | 600 | % | 98,430 | 590.580,00 | 2,10 | |

| 0,7500 % Bque Fédérative du Cr. Mutuel EO-Medium-Term Notes 2018(25) A19USP |

EUR | 300 | 300 | % | 97,095 | 291.285,00 | 1,04 | |

| 0,7500 % Bque Fédérative du Cr. Mutuel EO-Preferred Med.-T.Nts 19(23) A2RWAF |

EUR | 500 | 500 | % | 100,318 | 501.590,00 | 1,78 | |

| 0,1250 % Bque Fédérative du Cr. Mutuel EO-Preferred Med.-T.Nts 19(24) A2R4TH |

EUR | 400 | % | 98,336 | 393.344,00 | 1,40 | ||

| 0,1730 % Caisse Francaise d.Financ.Loc. EO-FLR Med.-T.Obl.Fonc. 17(22) A19L0H |

EUR | 1.000 | % | 100,128 | 1.001.280,00 | 3,56 | ||

| 0,0000 % Canadian Imperial Bk of Comm. EO-Med.-T. Cov.Notes 2016(22) A184GM |

EUR | 800 | % | 100,085 | 800.680,00 | 2,85 | ||

| 0,6250 % Commerzbank AG MTH S.P23 v.18(25) CZ40MU |

EUR | 500 | 500 | % | 98,230 | 491.150,00 | 1,75 | |

| 0,3750 % Commonwealth Bank of Australia EO-Mortg.Cov.Med.-T.Nts 18(23) A19ZMG |

EUR | 500 | % | 100,210 | 501.050,00 | 1,78 | ||

| 0,7500 % Credit Agricole S.A. (Ldn Br.) EO-Preferred Med.-T.Nts 18(23) A2RU7M |

EUR | 600 | % | 100,087 | 600.522,00 | 2,14 | ||

| 0,7500 % Danske Bank AS EO-Medium-Term Notes 2016(23) A182DV |

EUR | 1.000 | % | 100,225 | 1.002.250,00 | 3,56 | ||

| 0,2500 % DNB Boligkreditt A.S. EO-Mortg. Covered MTN 2016(23) A18Z81 |

EUR | 1.000 | % | 100,115 | 1.001.150,00 | 3,56 | ||

| 0,0000 % Dt.Apotheker- u. Ärztebank FLR-MTN HPF Nts.A.1476 19(22) A2G808 |

EUR | 300 | % | 100,079 | 300.237,00 | 1,07 | ||

| 0,0100 % DZ HYP AG MTN-Hyp.Pfbr.1220 20(24) A2TSD5 |

EUR | 500 | % | 98,671 | 493.355,00 | 1,75 | ||

| 0,3750 % Eika BoligKreditt A.S. EO-Med.-Term Cov. Nts 2017(25) A19SJ5 |

EUR | 800 | 300 | % | 97,778 | 782.224,00 | 2,78 | |

| 0,7500 % Erste Group Bank AG EO-Med.-T. Hyp.Pfandb.2015(25) EB0JE5 |

EUR | 500 | % | 98,860 | 494.300,00 | 1,76 | ||

| 0,5000 % HSBC SFH (France) EO-Med.-T.Obl.Fin.Hab.2018(25) A19ZB8 |

EUR | 400 | 400 | % | 97,898 | 391.592,00 | 1,39 | |

| 0,3750 % Hypo Vorarlberg Bank AG EO-M.-T.Hyp.-Pfandbr.2017(24) A19HK3 |

EUR | 900 | % | 98,920 | 890.280,00 | 3,17 | ||

| 0,3750 % Lloyds Bank Corporate Markets EO-Medium-Term Notes 2020(25) A28SVG |

EUR | 600 | 300 | % | 97,249 | 583.494,00 | 2,08 | |

| 0,2500 % Lloyds Bank PLC EO-Med.-Term Cov. Bds 2019(24) A2RZQD |

EUR | 300 | % | 98,709 | 296.127,00 | 1,05 | ||

| 0,5000 % National Westminster Bank PLC EO-Medium-Term Notes 2017(24) A19HJY |

EUR | 500 | % | 99,105 | 495.525,00 | 1,76 | ||

| 0,1250 % NatWest Markets PLC EO-Medium-Term Notes 2021(25) A3KYQ9 |

EUR | 400 | 400 | % | 94,085 | 376.340,00 | 1,34 | |

| 0,3750 % OP Yrityspankki Oyj EO-Medium-Term Notes 2019(24) A2RYDV |

EUR | 800 | % | 98,828 | 790.624,00 | 2,81 | ||

| 1,2500 % Santander UK PLC EO-Med.-T.Cov. Bds 2014(24) A1ZPYK |

EUR | 500 | % | 100,272 | 501.360,00 | 1,78 | ||

| 0,5000 % Santander UK PLC EO-Med.-Term Cov. Bds 2018(25) A19UNT |

EUR | 500 | % | 98,150 | 490.750,00 | 1,75 | ||

| 0,7500 % SBAB Bank AB (publ) EO-Medium-Term Notes 2018(23) A1914U |

EUR | 1.000 | % | 100,120 | 1.001.200,00 | 3,56 | ||

| 0,0500 % Skandinaviska Enskilda Banken EO-Medium-Term Notes 2019(24) SEB0DS |

EUR | 200 | % | 97,865 | 195.730,00 | 0,70 | ||

| 0,3750 % SpareBank 1 Boligkreditt AS EO-M.-T. Mortg.Cov.Bds 18(23) A1917P |

EUR | 1.000 | % | 100,037 | 1.000.370,00 | 3,56 | ||

| 0,5000 % SpareBank 1 Boligkreditt AS EO-M.-T.Mrtg.Cov.Gr.Bs 18(25) A19VKN |

EUR | 300 | % | 98,240 | 294.720,00 | 1,05 | ||

| 0,7500 % Sparebanken Vest Boligkred. AS EO-Med.-Term Hyp.Pf. 2018(25) A19W00 |

EUR | 800 | 300 | % | 98,798 | 790.384,00 | 2,81 | |

| 0,3750 % Suomen Hypoteekkiyhdistys EO-Med.-Term Cov. Bds 2018(23) A19ZQG |

EUR | 500 | % | 100,152 | 500.760,00 | 1,78 | ||

| 0,7500 % Swedbank AB EO-Medium-Term Notes 2020(25) A28WSZ |

EUR | 500 | 500 | % | 98,030 | 490.150,00 | 1,74 | |

| 0,3750 % Toronto-Dominion Bank, The EO-Med.-Term Cov.Bds 2016(23) A180L4 |

EUR | 500 | % | 100,173 | 500.865,00 | 1,78 | ||

| 0,3750 % Yorkshire Building Society EO-Med.-Term Cov. Bds 2017(23) A19FYA |

EUR | 500 | % | 100,149 | 500.745,00 | 1,78 | ||

| Summe Wertpapiervermögen | EUR | 25.663.765,11 | 91,28 | |||||

| Derivate | EUR | 81.462,21 | 0,29 | |||||

| (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen.) | ||||||||

| Swaps | EUR | 81.462,21 | 0,29 | |||||

| Forderungen/Verbindlichkeiten | ||||||||

| Equity Swap | ||||||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) | ||||||||

| 04.04.2022/09.05.2022 Barclays Bank Ireland PLC OTC |

EUR | 28.100 | 81.462,21 | 0,29 | ||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 2.329.271,61 | 8,28 | |||||

| Bankguthaben | EUR | 2.329.271,61 | 8,28 | |||||

| EUR – Guthaben bei: | ||||||||

| Landesbank Baden-Württemberg (Stuttgart) | EUR | 2.302.717,38 | % | 100,000 | 2.302.717,38 | 8,19 | ||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||

| USD | 28.013,39 | % | 100,000 | 26.554,23 | 0,09 | |||

| Sonstige Vermögensgegenstände | EUR | 66.317,44 | 0,24 | |||||

| Zinsansprüche | EUR | 66.317,44 | 66.317,44 | 0,24 | ||||

| Sonstige Verbindlichkeiten *) | EUR | -24.207,83 | -24.207,83 | -0,09 | ||||

| Fondsvermögen | EUR | 28.116.608,54 | 100,00 1) | |||||

| Anteilwert | EUR | 46,18 | ||||||

| Umlaufende Anteile | STK | 608.900 | ||||||

*) Verwahrstellenvergütung, Verwaltungsvergütung, Verwahrentgelte, Kostenpauschale

Fußnoten:

1) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 29.04.2022 | |||

| US-Dollar | (USD) | 1,0549500 | = 1 Euro (EUR) |

Marktschlüssel

c) OTC

Over-the-Counter

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| Gattungsbezeichnung | WKN | Stück bzw. Anteile Whg. in 1.000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

Volumen in 1.000 |

| Börsengehandelte Wertpapiere | |||||

| Verzinsliche Wertpapiere | |||||

| 0,1250 % AXA Bank Europe SCF EO-Med.-Term Obl.Fonc.2017(22) | A19EHJ | EUR | 500 | ||

| 0,3750 % Bank of Nova Scotia, The EO-M.-T. Mortg.Cov.Bds 16(23) | A18YVW | EUR | 500 | ||

| 0,6250 % Cie de Financement Foncier EO-Med.-T.Obl.Fonc.2014(21) | A1ZR4R | EUR | 700 | ||

| 1,3750 % Goldman Sachs Group Inc., The EO-Medium-Term Nts 2017(23/24) | A19HNC | EUR | 100 | 300 | |

| 3,3750 % Goldman Sachs Group Inc., The EO-Medium-Term Nts 2020(25) | A28VAL | EUR | 400 | 400 | |

| 0,2500 % Länsförsäkringar Hypotek AB EO-Cov.Med.-T.Nts 2015(22) | A1Z0JG | EUR | 500 | ||

| 0,8750 % Royal Bank of Canada EO-Asst Cov.MT.Scs15(22) Reg.S | A1Z24J | EUR | 700 | ||

| 0,2500 % Toronto-Dominion Bank, The EO-Med.-Term Cov.Bds 2018(23) | A19XNA | EUR | 500 | ||

| 0,6250 % UBS AG (London Branch) EO-Medium-Term Nts 2018(22/23) | UX3PPF | EUR | 1.000 | ||

| Nicht notierte Wertpapiere | |||||

| Verzinsliche Wertpapiere | |||||

| 0,0500 % Deutsche Pfandbriefbank AG MTN-HPF Reihe 15261 v.17(21) | A2DASJ | EUR | 200 | ||

| 3,6250 % ING Bank N.V. EO-Cov.Med.Term Notes 2011(21) | A1GU4T | EUR | 700 | ||

| Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe.) | |||||

| SWAPS (in Opening-Transaktionen umgesetzte Volumen) | |||||

| Equity Swap | |||||

| Basiswert(e): Barclays TrendPortfolio II Index (Excess Return) (EUR) 10.01.2022/14.02.2022 Barclays Bank Ireland PLC, | EUR | 314.100 | |||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 13.12.2021/10.01.2022 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 14.02.2022/14.03.2022 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 14.03.2022/04.04.2022 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 14.06.2021/19.07.2021 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 15.11.2021/13.12.2021 Barclays Bank Ireland PLC | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 18.05.2021/14.06.2021 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 18.10.2021/15.11.2021 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 19.07.2021/23.08.2021 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 20.09.2021/18.10.2021 Barclays Bank Ireland PLC, | |||||

| Barclays TrendPortfolio II Index (Excess Return) (EUR) 23.08.2021/20.09.2021 Barclays Bank Ireland PLC) | |||||

Transaktionen mit eng verbundenen Unternehmen und Personen

Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0,00%.

Ihr Umfang belief sich hierbei auf insgesamt 0,00 Euro Transaktionen.

Bei der Ermittlung des Transaktionsumfangs wird bei Wertpapieren auf den Marktwert und bei Derivaten auf den Kontraktwert abgestellt.

TrendPortfolio Invest

DE000A14XP08

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich) für den Zeitraum vom 01.05.2021 bis 30.04.2022

| I. Erträge | ||

| 1. Zinsen aus inländischen Wertpapieren | EUR | 7.945,77 |

| 2. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 122.519,37 |

| 3. Zinsen aus Liquiditätsanlagen im Inland | EUR | 473,08 |

| Summe der Erträge | EUR | 130.938,22 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -329,34 |

| 2. Verwaltungsvergütung | EUR | -240.007,61 |

| 3. Verwahrstellenvergütung | EUR | -12.706,29 |

| 4. Kostenpauschale | EUR | -28.236,19 |

| 5. Sonstige Aufwendungen | EUR | -4.914,62 |

| Summe der Aufwendungen | EUR | -286.194,05 |

| III. Ordentlicher Nettoertrag | EUR | -155.255,83 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 3.625.583,35 |

| 2. Realisierte Verluste | EUR | -2.483.395,23 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 1.142.188,12 |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 986.932,29 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 71.915,77 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -609.700,39 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | -537.784,62 |

| VII. Ergebnis des Geschäftsjahres | EUR | 449.147,67 |

Entwicklung des Sondervermögens

| 2021/2022 | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 27.758.771,31 | ||

| 1. Mittelzufluss/-abfluss (netto) | EUR | -97.400,70 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 1.808.939,76 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -1.906.340,46 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | 6.090,26 | ||

| 3. Ergebnis des Geschäftsjahres | EUR | 449.147,67 | ||

| davon nicht realisierte Gewinne | EUR | 71.915,77 | ||

| davon nicht realisierte Verluste | EUR | -609.700,39 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 28.116.608,54 |

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage (insgesamt und je Anteil)

| insgesamt | je Anteil *) | |||||

| I. Für die Wiederanlage verfügbar | ||||||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 986.932,29 | 1,62 | |||

| davon ordentlicher Nettoertrag | EUR | -155.255,83 | -0,25 | |||

| II. Wiederanlage | EUR | 986.932,29 | 1,62 |

*) Die Werte unter „je Anteil“ wurden rechnerisch aus den Gesamtbeträgen ermittelt und kaufmännisch auf zwei Nachkommastellen gerundet.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert am Ende des Geschäftsjahres |

||

| 2019/2020 | EUR | 26.112.880,87 | EUR | 38,87 |

| 2020/2021 | EUR | 27.758.771,31 | EUR | 45,42 |

| 2021/2022 | EUR | 28.116.608,54 | EUR | 46,18 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| das durch Derivate erzielte zugrundeliegende Exposure | EUR | 28.186.157,49 |

die Vertragspartner der Derivate-Geschäfte

Barclays Bank Ireland plc (Dublin)

| Nominal in Stk. bzw. Whg. in 1.000 |

Kurswert | ||

| Gesamtbetrag der i.Z.m. Derivaten von Dritten gewährten Sicherheiten | EUR | 10.000,00 | |

| davon | |||

| Bankguthaben | EUR | 10.000,00 | |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 91,28 | ||

| Bestand der Derivate am Fondsvermögen (in %) | 0,29 |

Bei der Ermittlung der Auslastung der Marktrisikogrenze für dieses Sondervermögen wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivateverordnung anhand eines Vergleichsvermögens an.

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | 3,49 % |

| größter potenzieller Risikobetrag | 4,92 % |

| durchschnittlicher potenzieller Risikobetrag | 4,38 % |

Risikomodell, das gemäß § 10 Derivate-VO verwendet wurde

Die Value-at-Risk-Kennzahlen wurden bis 31.12.2021 auf Basis von Monte-Carlo-Simulationen berechnet. Seit dem 01.01.2022 werden die Werte auf Basis der Methode der historischen Simulation ermittelt.

Parameter, die gemäß § 11 Derivate-VO verwendet wurden

Der Ermittlung wurden die Parameter 99 % Konfidenzniveau und 10 Tage Haltedauer unter Verwendung eines effektiven historischen Beobachtungszeitraums von einem Jahr zu Grunde gelegt.

| Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte | 197,29 % |

Die Berechnung erfolgte unter Verwendung der CESR`s Guidelines on Risk Measurement and the Calculation of Global Exposure and Counterparty Risk for UCITS vom 28. Juli 2010, Ref.: CESR/10-788 (Summe der Nominale).

Zusammensetzung des Vergleichsvermögens zum Berichtsstichtag

| GSCI Precoius Metals TR | 25,00 % |

| SP 500 COMPOSITE | 37,50 % |

| SP 500 LOW VOLATILITY | 12,50 % |

| STOXX EUROPE 50 | 25,00 % |

Sonstige Angaben

| Anteilwert | EUR | 46,18 |

| Umlaufende Anteile | STK | 608.900 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Verantwortung für die Anteilwertermittlung obliegt der LBBW Asset Management Investmentgesellschaft mbH (im Folgenden: Gesellschaft) unter Kontrolle der Verwahrstelle auf Grundlage der gesetzlichen Regelungen im Kapitalanlagegesetzbuch und der Kapitalanlage-Rechnungslegungs- und Bewertungsverordnung.

Die Bewertung der Vermögensgegenstände wird von der Gesellschaft selbst durchgeführt. Unter Vermögensgegenständen versteht die Gesellschaft im Folgenden Wertpapiere, Optionen, Finanzterminkontrakte, Devisentermingeschäfte und Swaps.

Die Bewertung der Vermögensgegenstände des Sondervermögens, die zum Handel an einer Börse oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, erfolgt grundsätzlich zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet. Vermögensgegenstände, für welche die Kursstellung auf der Grundlage von Geld- und Briefkursen erfolgt, werden grundsätzlich zum Geldkurs („Bid“) bewertet.

Für Vermögensgegenstände, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen sind oder für die kein handelbarer Kurs verfügbar ist, werden die Verkehrswerte zugrunde gelegt. Unter dem Verkehrswert ist der Betrag zu verstehen, zu dem der jeweilige Vermögensgegenstand in einem Geschäft zwischen sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern ausgetauscht werden könnte. Die Gesellschaft nutzt zur Ermittlung der Verkehrswerte grundsätzlich externe Bewertungsmodelle. Die Verkehrswerte können auch von einem Emittenten, Kontrahenten oder sonstigen Dritten ermittelt und mitgeteilt werden.

Die Gesellschaft bewertet Investmentanteile mit ihrem letzten festgestellten Rücknahmepreis oder mit einem aktuellen Kurs. Die Bankguthaben und übrigen Forderungen werden mit ihrem Nominalbetrag, die Verbindlichkeiten mit dem Rückzahlungsbetrag angesetzt. Vermögensgegenstände in ausländischer Währung werden zu den von WM-Company (17.00 Uhr) bereitgestellten Devisenkursen des Tages der Preisberechnung in Euro umgerechnet.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote | 1,00 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten und ohne negative Einlagenzinsen bzw. Verwahrentgelt) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Der Gesellschaft fließen keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle oder Dritte geleisteten Vergütungen und Aufwandserstattungen zu.

Die Gesellschaft zahlt aus der vereinnahmten Verwaltungsvergütung des Sondervermögens mehr als 10 % an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen.

Wesentliche sonstige Erträge und sonstige Aufwendungen

| Wesentliche sonstige Erträge: | EUR | 0,00 |

| Wesentliche sonstige Aufwendungen: | EUR | 4.849,40 |

| Negative Einlagenzinsen bzw. Verwahrentgelte | EUR | 4.849,40 |

Transaktionskosten (Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände)

| Die Verwahrstelle hat uns folgende Transaktionskosten in Rechnung gestellt: | EUR | 850,00 |

Gegebenenfalls können darüber hinaus weitere Transaktionskosten entstanden sein.

Angaben zur Mitarbeitervergütung

Vergütungssystem der Kapitalverwaltungsgesellschaft

Die LBBW Asset Management Investmentgesellschaft mbH (LBBW AM), die ein risikoarmes Geschäftsmodell betreibt, unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihrer Vergütungssysteme. Die LBBW AM hat unter Berücksichtigung der Gruppenzugehörigkeit zur Landesbank Baden-Württemberg (LBBW) als bedeutendes Kreditinstitut ihre Vergütungspolitik und Vergütungspraxis an die regulatorischen Anforderungen ausgerichtet. In diesem Zusammenhang sind die Geschäftsführer der LBBW AM auch Risk Taker im Gruppenzusammenhang des LBBW-Konzerns. Die Geschäftsführung der LBBW AM hat für die Gesellschaft allgemeine Vergütungsgrundsätze für die Vergütungssysteme festgelegt und diese mit dem Aufsichtsrat abgestimmt. Die Umsetzung dieser Vergütungsgrundsätze für die Vergütungssysteme der Mitarbeiter erfolgt auf der Basis korrespondierender kollektiv-rechtlicher Regelungen in Betriebsvereinbarungen.

Das Vergütungssystem der LBBW AM wird mindestens einmal jährlich durch das Aufsichtsgremium auf seine Angemessenheit und die Einhaltung aller aufsichtsrechtlichen Vorgaben zur Vergütung überprüft. Erforderliche Änderungen (bspw. Anpassung an gesetzliche Vorgaben, Anpassung der Vergütungsgrundsätze o.ä.) werden, wenn erforderlich, vorgenommen.

Vergütungskomponenten

Die LBBW AM verfolgt das Ziel, ihren Mitarbeitern leistungs- und marktgerechte Gesamtvergütungen zu gewähren, die aus fixen und variablen Vergütungselementen sowie sonstigen Nebenleistungen bestehen. Die Fixvergütung richtet sich nach der ausgeübten Funktion und deren Wertigkeit entsprechend den Marktgegebenheiten bzw. den anzuwendenden Tarifverträgen. Zusätzlich zur Fixvergütung können die Mitarbeiter eine erfolgsbezogene variable Vergütung erhalten.

Bemessung der variablen Vergütung (Bonuspool)

Das Volumen des für die variable Vergütung zur Verfügung stehenden Bonuspools hängt im Wesentlichen vom Unternehmenserfolg ab. Ein weiteres Kriterium zur Vergabe einer variablen Vergütung ist die Erfüllung der Nebenbedingungen analog § 7 Institutsvergütungsverordnung im Gruppenzusammenhang des LBBW-Konzerns, die einer jährlichen Prüfung unterliegt.

Soweit nach den regulatorischen Anforderungen geboten, wird der Bonuspool nach pflichtgemäßem Ermessen angemessen reduziert oder gestrichen.

In diesem Fall werden auch die dem Mitarbeiter für das betreffende Geschäftsjahr kommunizierten variablen Vergütungselemente entsprechend reduziert oder gestrichen.

Die Bemessung und Verteilung der Vergütung an die Mitarbeiter erfolgt durch die Geschäftsführung in Abstimmung mit dem Aufsichtsrat. Die Vergütung der Geschäftsführung wird gemäß der vom Aufsichtsrat erlassener Entscheidungsordnung von der Gesellschafterin festgelegt.

Für alle Mitarbeiter der LBBW AM gilt eine Obergrenze für die maximal mögliche variable Vergütung in Höhe von 100% der fixen Vergütung.

Variable Vergütung bei risikorelevanten Mitarbeitern und Geschäftsführern

Für Mitarbeiter bzw. Geschäftsführer, die durch ihre Tätigkeit das Risikoprofil der LBBW AM oder einzelner Fonds maßgeblich beeinflussen (sogenannte Risk Taker) bestehen besondere Regelungen für die Auszahlung, die zu 40% bei Risktakern über einen Zeitraum von 3 Jahren bzw. 60% bei Geschäftsführern über einen Zeitraum von 5 Jahren gestreckt erfolgt.

Dabei werden 40% bzw. 60% der gesamten variablen Vergütung in Form eines virtuellen Co-Investments in einen oder ggf. mehrere „typische“ Fonds der LBBW AM gewährt und unter Berücksichtigung einer zusätzlichen Haltefrist von einem Jahr ausgezahlt. Bei der endgültigen Auszahlung werden zusätzliche inhaltliche Auszahlungsbedingungen geprüft (Malusprüfung, Rückzahlung bereits erhaltener Vergütungen (bei Geschäftsführern)).

| 2021 | 2020 | ||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der LBBW AM gezahlten Mitarbeitervergütung | EUR | 25.679.075,93 | 23.419.263,52 |

| davon feste Vergütung | EUR | 20.999.291,12 | 19.746.165,15 |

| davon variable Vergütung | EUR | 4.679.784,81 | 3.673.098,37 |

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 | 0,00 |

| Zahl der begünstigten Mitarbeiter der LBBW AM im abgelaufenen Wirtschaftsjahr | 308 | 286 | |

| Höhe des gezahlten Carried Interest | EUR | 0,00 | 0,00 |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der LBBW AM gezahlten Vergütung an Risk Taker | EUR | 3.880.239,37 | 2.794.612,03 |

| Geschäftsführer | EUR | 1.936.706,67 | 993.510,39 |

| weitere Risk Taker | EUR | 1.943.532,70 | 1.801.101,64 |

| davon Führungskräfte | EUR | 1.943.532,70 | 1.801.101,64 |

| davon andere Risktaker | EUR | 0,00 | 0,00 |

| Mitarbeiter mit Kontrollfunktionen | EUR | 0,00 | 0,00 |

| Mitarbeiter in gleicher Einkommensstufe wie Geschäftsführer und Risk Taker | EUR | 0,00 | 0,00 |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen gem. § 101 Abs. 4 Nr. 3 KAGB berechnet wurden

Als Methode zur Berechnung der Vergütungen und sonstigen Nebenleistungen wurde die Cash-Flow-Methode gewählt.

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Die Überprüfung des Vergütungssystems gemäß der geltenden regulatorischen Vorgaben für das Geschäftsjahr 2021 fand im Rahmen der jährlichen Angemessenheitsprüfung durch den Aufsichtsrat statt. Im Rahmen der Angemessenheitsprüfung der Vergütung wurde eine Marktanalyse vorgenommen und mit den eigenen Vergütungsdaten in Abgleich gebracht. Die Überprüfung ergab, dass keine besonders hohen variablen Vergütungen weder absolut noch im Verhältnis zur Festvergütung gewährt wurden. Die festgelegte Obergrenze wurde weit unterschritten.

Insbesondere bei den Vergütungen der Mitarbeiter in Kontrollfunktionen ergab die Überprüfung, dass die Vergütung schwerpunktmäßig aus der Fixvergütung besteht.

Zusammenfassend konnte festgestellt werden, dass die Vergütungsgrundsätze und aufsichtsrechtlichen Vorgaben an Kapitalverwaltungsgesellschaften eingehalten wurden und das Vergütungssystem als angemessen einzustufen ist. Es wurden keine unangemessenen Anreize gesetzt. Ferner wurden keine Unregelmäßigkeiten festgestellt.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik gem. § 101 Abs. 4 Nr. 5 KAGB

Für das Geschäftsjahr 2021 galten erstmalig die neue Regelungen aus der Betriebsvereinbarung zur leistungsabhängigen variablen Vergütung von AT-Mitarbeitern.

Wesentliche Änderungen an dem Vergütungssystem oder der Vergütungspolitik der LBBW AM wurden im Geschäftsjahr 2021 nicht vorgenommen.

Weitere zum Verständnis des Berichts erforderliche Angaben

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Die am 1.1.2018 eingeführte jährliche Kostenpauschale von 0,100 % p.a. umfasst gemäß der Besonderen Anlagebedingungen im Wesentlichen die folgenden Kostenbestandteile: bankübliche Depot- und Kontogebühren, Kosten für den Druck und Versand der für die Anleger bestimmten gesetzlich vorgeschriebenen Unterlagen, Prüfungs- und Veröffentlichungskosten, Kosten für die Beauftragung von Stimmrechtsbevollmächtigten, Kosten für die Analyse des Anlageerfolgs sowie die Bereitstellung von Analysematerial oder -dienstleistungen durch Dritte.

Nicht von der Kostenpauschale umfasst sind unter anderem Kosten für die Erstellung und Verwendung eines dauerhaften Datenträgers, für die Geltendmachung und Durchsetzung von Rechtsansprüchen, für Rechts- und Steuerberatung, für den Erwerb und / oder die Verwendung bzw. Nennung eines Vergleichsmaßstabs oder Finanzindizes, Kosten von staatlichen Stellen sowie Steuern, die mit der Verwaltung und Verwahrung entstanden sind.

Stuttgart, den 2. Mai 2022

LBBW Asset Management

Investmentgesellschaft mbH

Vermerk des unabhängigen Abschlussprüfers

An die LBBW Asset Management Investmentgesellschaft mbH, Stuttgart

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens TrendPortfolio Invest – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 01. Mai 2021 bis zum 30. April 2022, der Vermögensübersicht und der Vermögensaufstellung zum 30. April 2022, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 01. Mai 2021 bis zum 30. April 2022, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der LBBW Asset Management Investmentgesellschaft mbH, Stuttgart unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der LBBW Asset Management Investmentgesellschaft mbH, Stuttgart sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die LBBW Asset Management Investmentgesellschaft mbH, Stuttgart zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der LBBW Asset Management Investmentgesellschaft mbH, Stuttgart abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der LBBW Asset Management Investmentgesellschaft mbH, Stuttgart bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die LBBW Asset Management Investmentgesellschaft mbH, Stuttgart aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die LBBW Asset Management Investmentgesellschaft mbH, Stuttgart nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

München, den 29. Juli 2022

Deloitte GmbH

Wirtschaftsprüfungsgesellschaft

| (Andreas Koch) | (Mathias Bunge) |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Neueste Kommentare